![]() ¿Por qué en septiembre de 2019 tembló el sistema monetario? El 17 de septiembre de dicho año, el mercado monetario tembló como no sucedía desde la quiebra de Lehman Brothers. De hecho, muchos temieron que este evento fuese el inicio de otra gran crisis. Sin embargo, como veremos a continuación, las raíces de este sismo no tuvieron su origen en el sistema bancario, sino que fueron causadas por la Reserva Federal y el Tesoro americano.

¿Por qué en septiembre de 2019 tembló el sistema monetario? El 17 de septiembre de dicho año, el mercado monetario tembló como no sucedía desde la quiebra de Lehman Brothers. De hecho, muchos temieron que este evento fuese el inicio de otra gran crisis. Sin embargo, como veremos a continuación, las raíces de este sismo no tuvieron su origen en el sistema bancario, sino que fueron causadas por la Reserva Federal y el Tesoro americano.

Situación y contexto

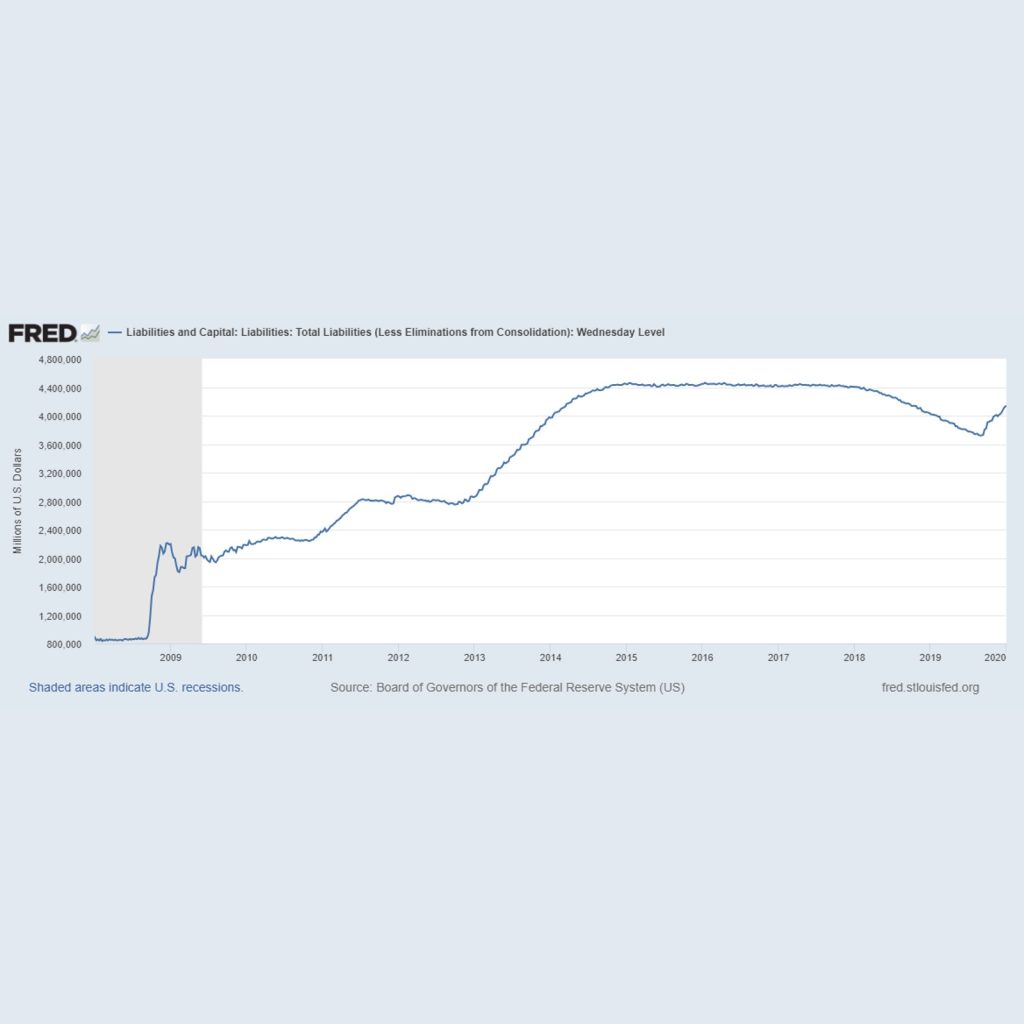

Este fue un QT pasivo, es decir, la FED deja vencer la deuda pública que tiene en su activo, a diferencia del QT activo que consiste en vender directamente esos activos consiguiendo, en ambos casos, reducir su balance (para más información sobre QT activo y QT pasivo, da clic AQUÍ). Esto, en principio no tendría por qué afectar al nivel de reservas bancarias del sistema financiero siempre y cuando El Tesoro estuviese dispuesto a no refinanciar la deuda que la Reserva Federal va dejando vencer, en román paladino, que redujese el gasto público y dejase de emitir deuda por encima de la cantidad que vencía.

Situación que, como pueden intuir, no sucedió.

Es más, 2019 fue un año complicado en cuanto al establecimiento del límite de deuda que el Congreso de EEUU asignaba al Tesoro: El 2 de marzo de 2019, el límite de deuda del Tesoro se establece en 22 mil millones de dólares y este comienza a desplegar medidas extraordinarias para financiar las operaciones del Gobierno de forma temporal. Después de meses de negociaciones, la advertencia de Bipartisan Policy Center de una posible fecha límite a principios de septiembre empuja al Congreso y a la Casa Blanca a acordar un acuerdo presupuestario. La Bipartisan Budget Act of 2019 (U.S. Government Publishing Office, 2019) del 2 de agosto eleva los niveles de gasto discrecional durante dos años y suspende el límite de deuda hasta finales de julio de 2021.

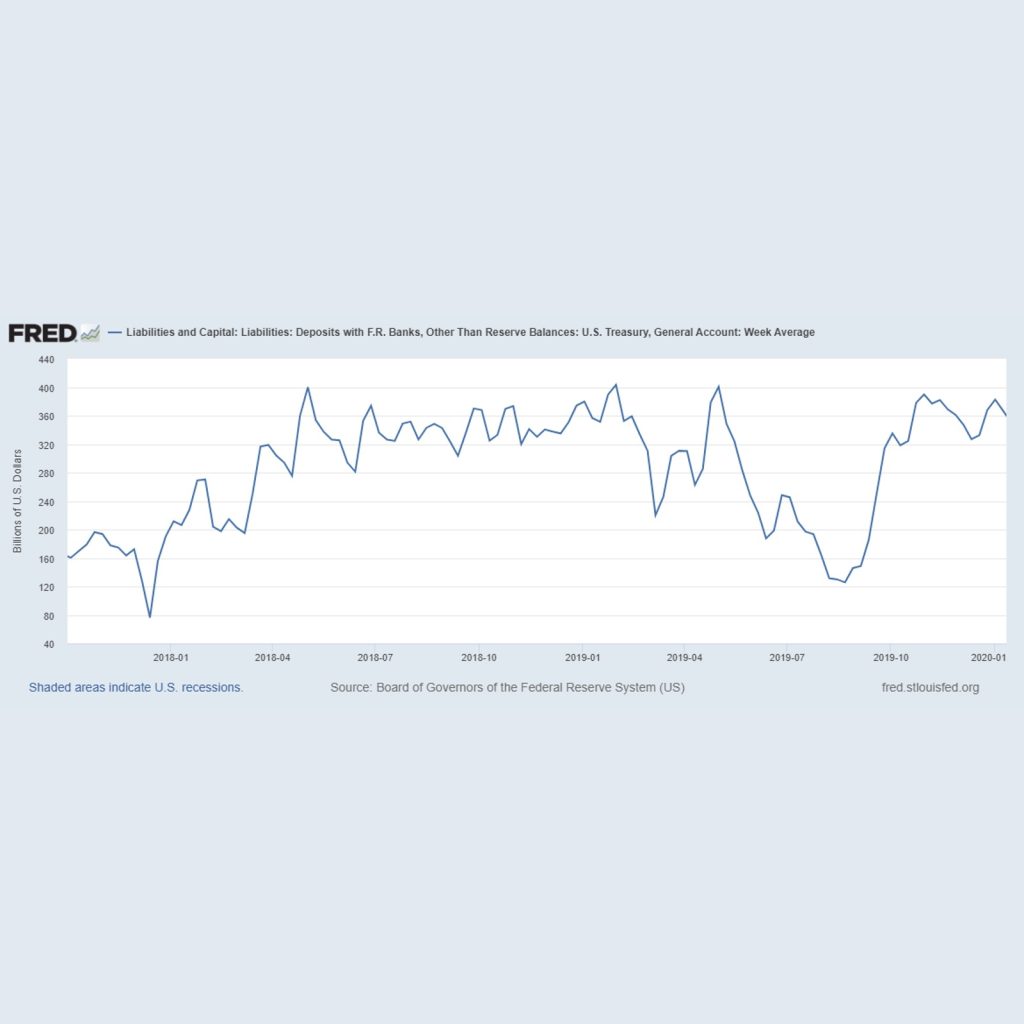

La Treasury General Account o TGA, que es la cantidad de dinero de la que dispone El Tesoro en la Reserva Federal, da buena cuenta de las restricciones presupuestarias que el Gobierno tuvo. Se puede apreciar una caída de la cantidad de TGA en febrero de 2019 y que se recupera en marzo tras ampliar el límite de deuda. Una caída mucho más pronunciada y duradera se observa desde mayo hasta agosto. El rápido ascenso de la TGA en septiembre no se debe únicamente a la emisión de deuda pública. También se debe al pago de impuestos trimestrales cuya fecha límite era el 16 de septiembre (IRS, 2022).

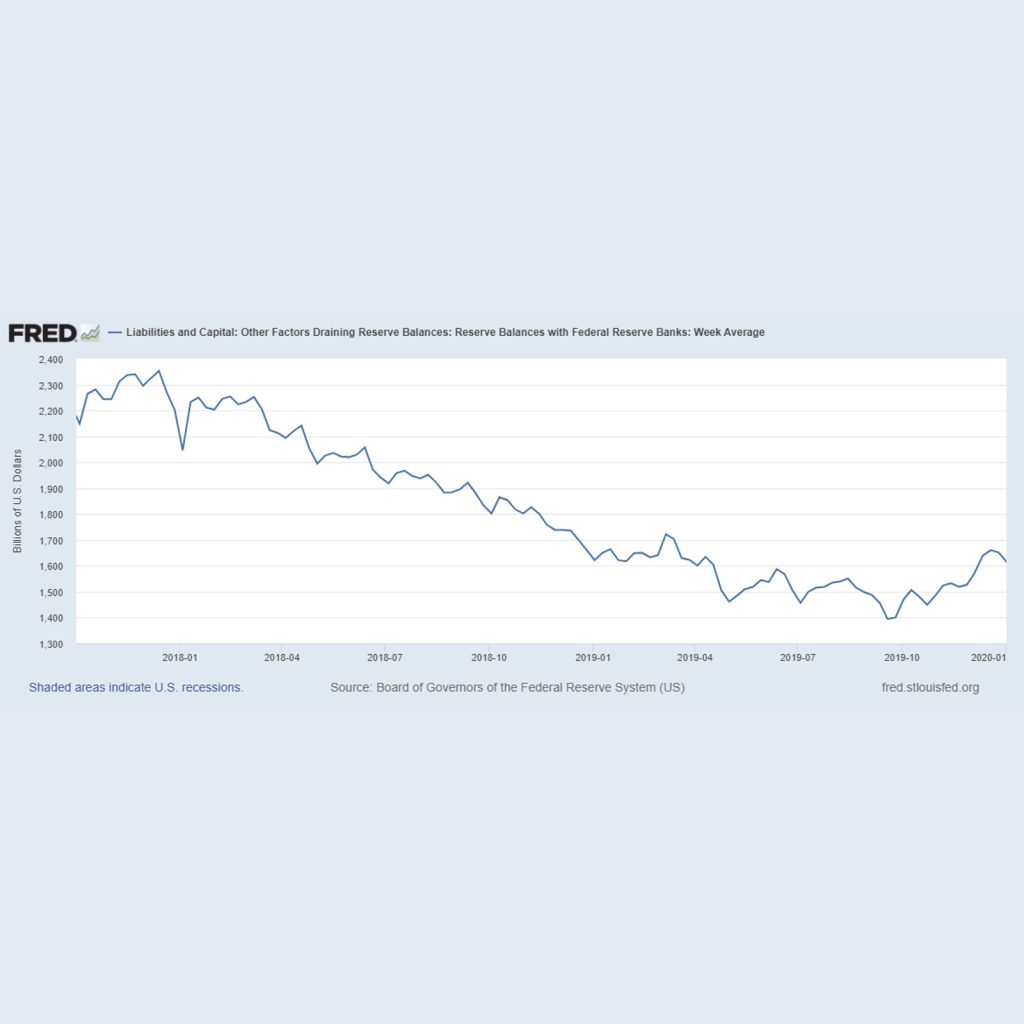

Así, con la Reserva Federal reduciendo su balance y el Tesoro refinanciándose, emitiendo incluso aún más deuda, la partida del balance de la FED que se redujo principalmente fueron las reservas bancarias.

Las reservas bancarias habían disminuido desde su máximo de 2.800 millones de dólares en septiembre de 2014 hasta los 1.400 millones de dólares en septiembre de 2019. A pesar de la reducción del 50% de la cantidad de reservas bancarias, estas parecían ser una cantidad suficientemente grande como para mantener funcionando el sistema bancario y financiero. Nada más lejos de la realidad.

Dos (2) factores limitaron la libre disposición de reservas al sector bancario:

- El coeficiente de caja imponía una cantidad mínima legal requerida de reservas que debían ser mantenidas.

- El Liquidity Coverage Ratio o LCR (Murphy, 2020) que impone la regulación de Basilea III obliga al sector bancario a tener en balance una proporción de activos líquidos de alta calidad (entre ellos reservas bancarias) para hacer frente ante eventos de falta de liquidez del mercado.

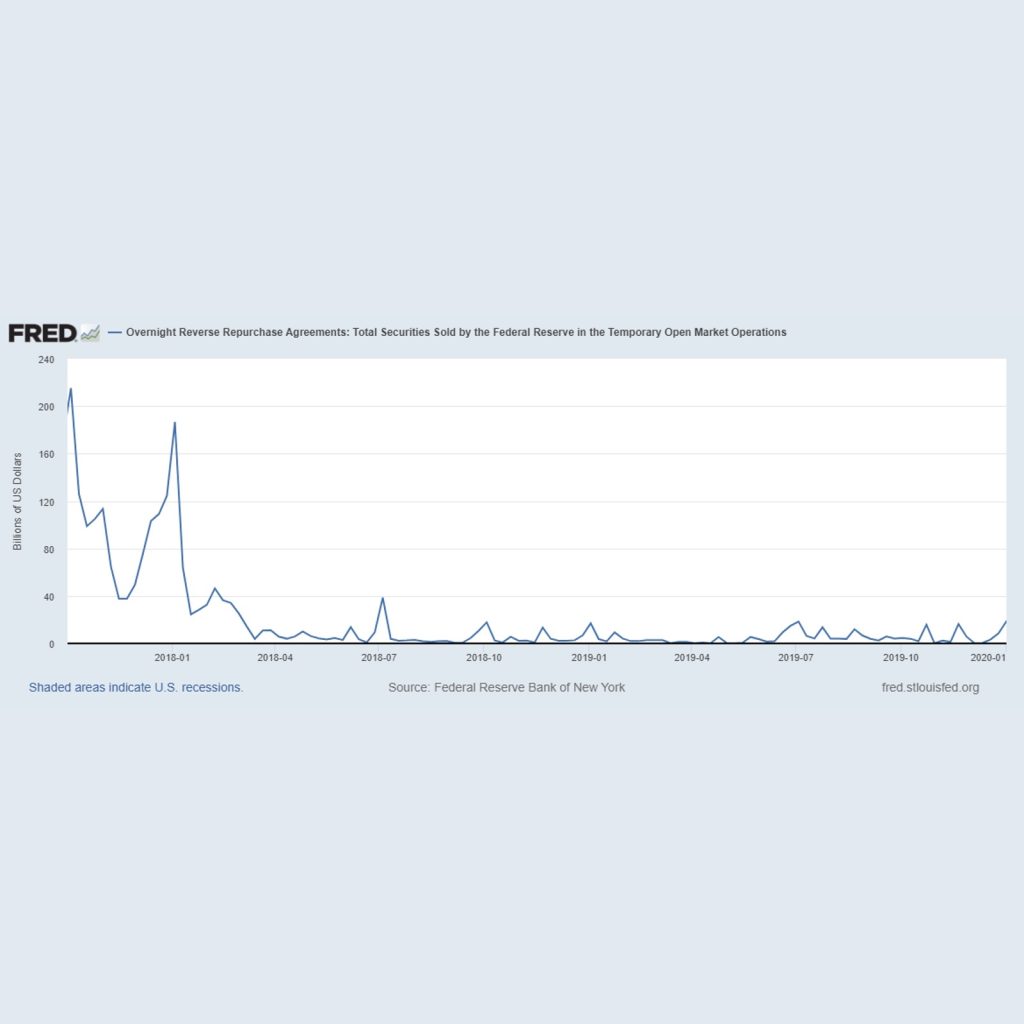

Otro indicio de que las reservas escaseaban es que el ON RRP estaba en mínimos, prácticamente a 0. El ON RRP de la Reserva Federal suele ser el lugar a donde van a parar las reservas cuando hay exceso de estas.

Todas las piezas estaban puestas en su sitio para que se diese la tormenta perfecta. Resumiendo:

- La Reserva Federal estaba reduciendo el balance mediante el QT desde 2017, lo que redujo al 50% la cantidad de reservas disponibles.

- En agosto el Congreso aumenta el límite de deuda del Tesoro, permitiendo la emisión de más cantidad de deuda.

- El límite de pago de los impuestos correspondientes al trimestres es el 16 de septiembre.

Coincidieron al mismo tiempo la escasez de liquidez (reservas) con exceso de colateral (deuda pública).

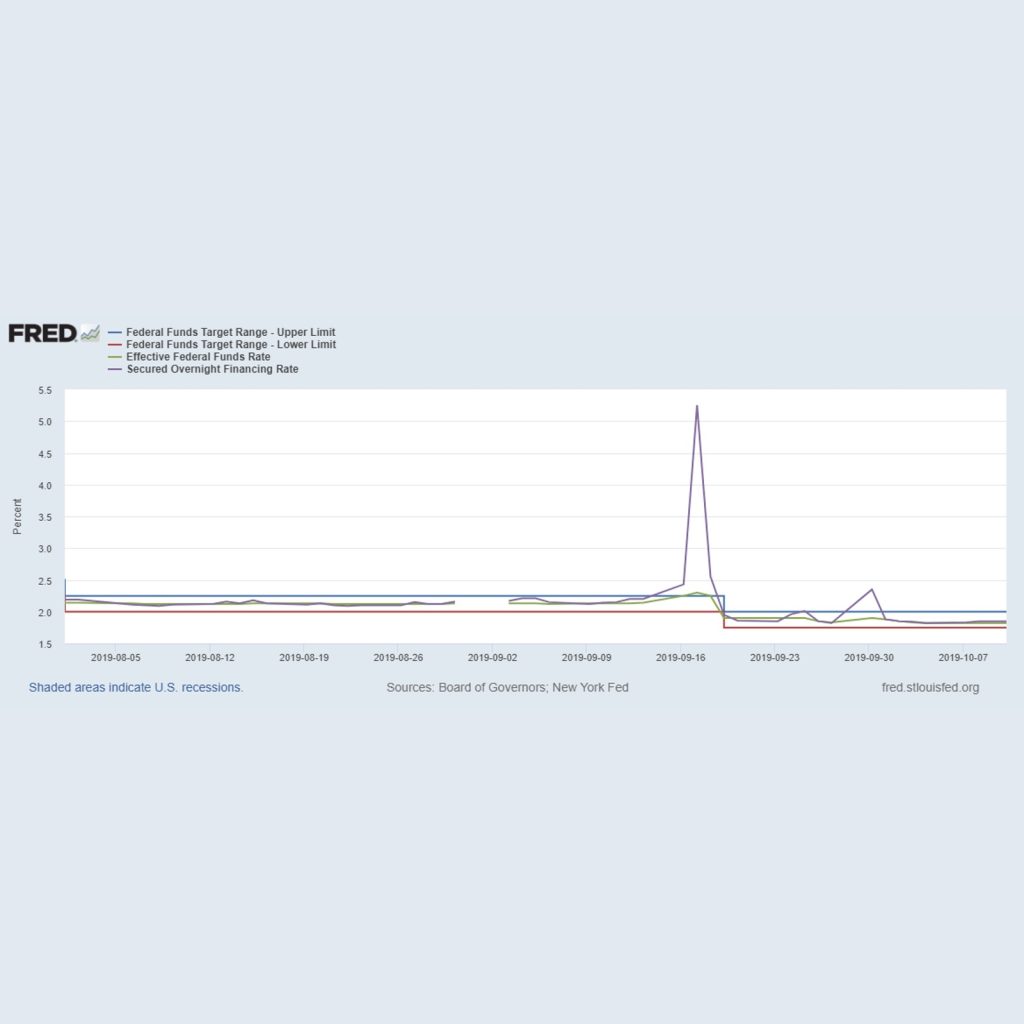

La tasa de las reservas o FED Funds, que es el interés por prestar reservas en el mercado interbancario, y la tasa de Secured Overnight Financing Rate o SOFR, que es una medida del tipo de interés de pedir prestado efectivo a cambio de un colateral como la deuda pública, se dispararon.

Mecánica de los flujos de liquidez y colateral

A continuación, veremos cómo fluyen los flujos de liquidez y de colaterales a través del sistema financiero según los diferentes casos. Para todos ellos partimos de la base de que el Tesoro necesita emitir nueva deuda para hacer frente al pago de vencimientos de la deuda anterior a la Reserva Federal.

Los balances están separados en tres (3) partes:

- El Tesoro emite nueva deuda pública que es comprada por los Primary Dealers.

- El Tesoro paga los vencimientos de la deuda pública a la Reserva Federal.

- Los Primary Dealers se deshacen de la deuda pública y tratan de reestablecer sus depósitos.

¿Por qué los Primary Dealers compran la deuda pública en vez de hacerlo otros agentes?

Primero, porque los Primary Dealers están obligados a acudir a las subastas de deuda pública y comprar parte de la emisión si la demanda del resto de agentes no la cubre. Segundo, la demanda no cubría las subastas porque el sistema financiero tenía escasez de liquidez.

¿Por qué los Primary Dealers no quieren quedarse la deuda en su balance?

Porque su función es proveer liquidez al mercado, teniendo a ambos lados del balance los mismos activos (conocido como matched book) y no exponiéndose a variaciones de valor de sus activos o pasivos por tener composiciones diferentes (conocido como speculative book). Los Primary Dealers ganan dinero con el spread (diferencia entre precio de compra y precio de venta), no especulando con el precio de los activos o pasivos.

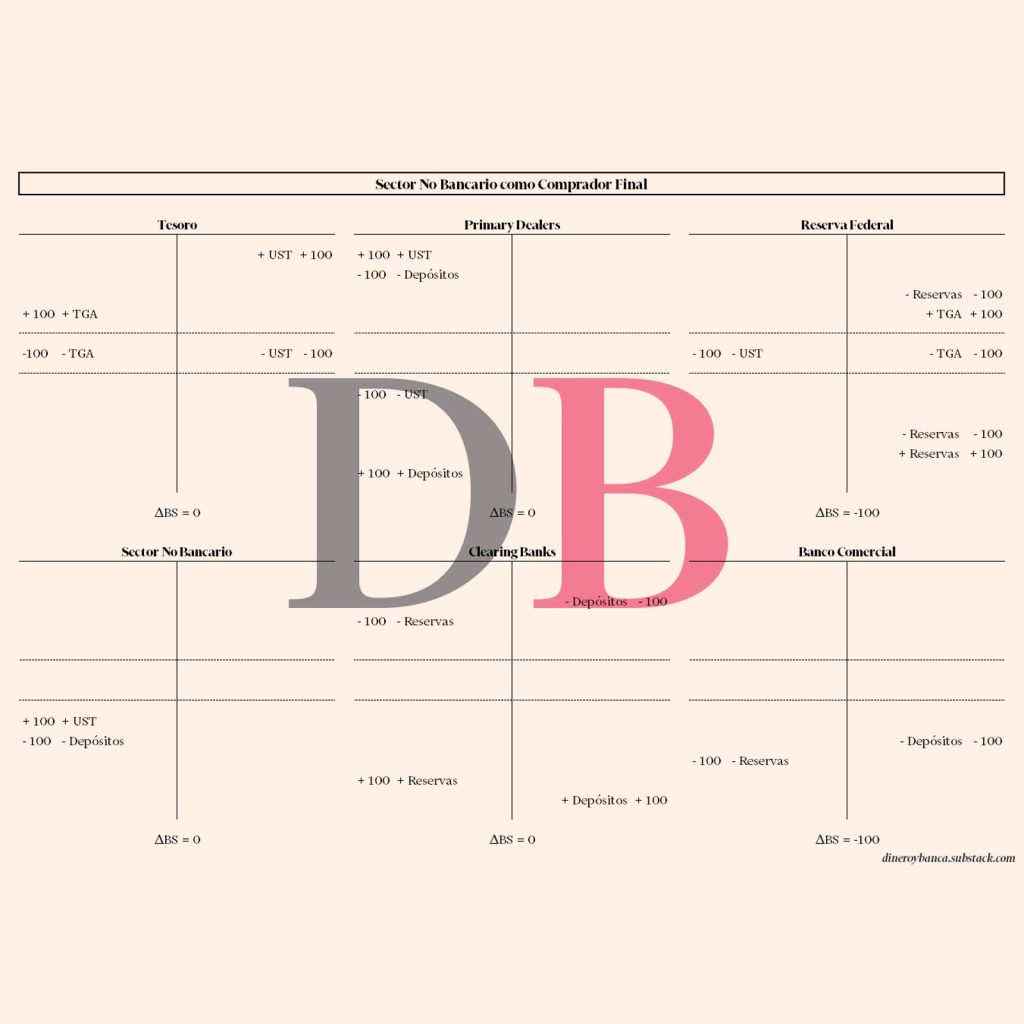

El sector no bancario compra la nueva emisión

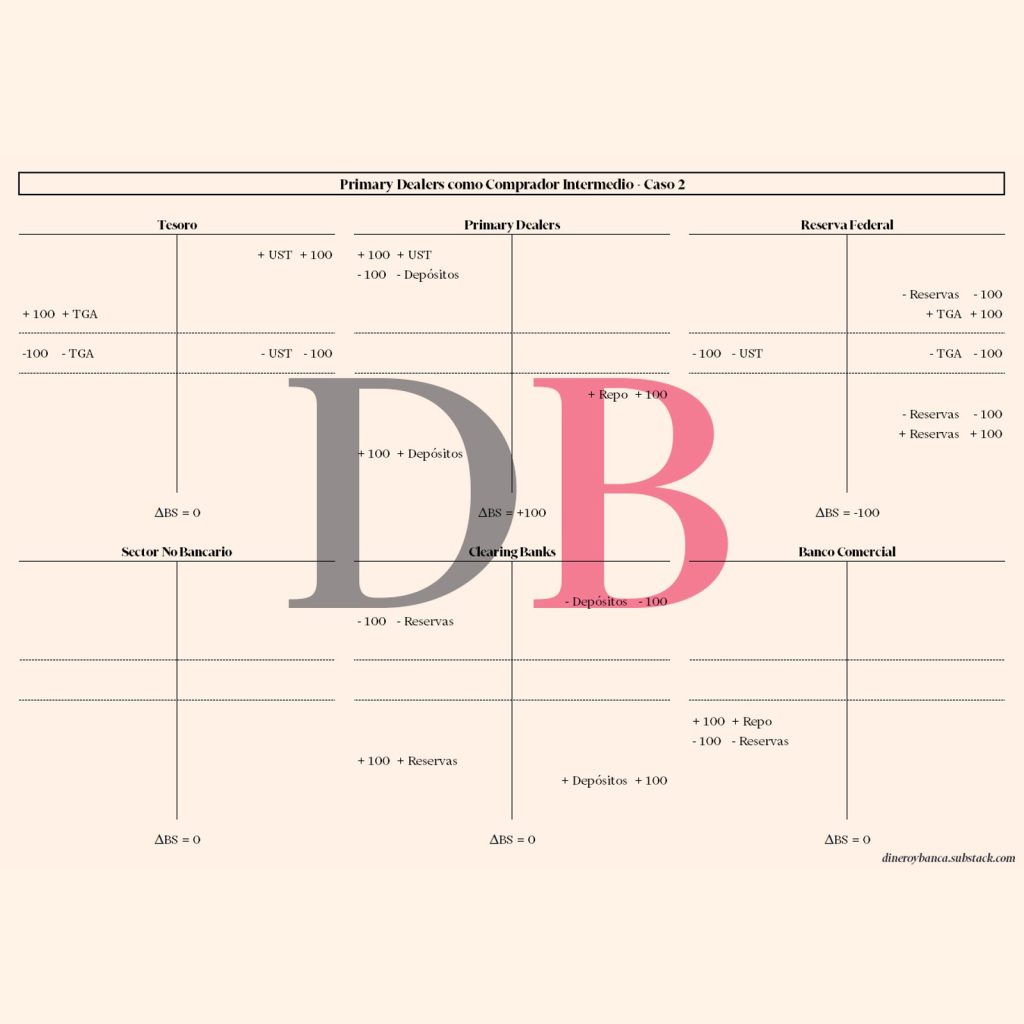

Como se ha comentado anteriormente, El Tesoro emite deuda pública que es comprada por los Primary Dealers contra sus depósitos que tienen en el Clearing Bank. Este le manda la orden de pago a la Fed que reduce sus reservas y las acredita en forma de TGA al Tesoro.

Habiendo obtenido TGA suficiente, El Tesoro paga a la FED el principal e intereses por la deuda vencida. Salvo que se especifique lo contrario, lo anterior será así de aquí en adelante y se omitirá esta explicación.

El sector no bancario compra la nueva deuda pública al Primary Dealer. El pago entre ambos se realiza mediante sus respectivos bancos, el banco comercial para el sector no bancario y el Clearing Bank en el caso de los Primary Dealers.

La FED ha reducido su balance y como el comprador final de la deuda pública es el sector no bancario, este ha forzado a reducir su balance al banco comercial.

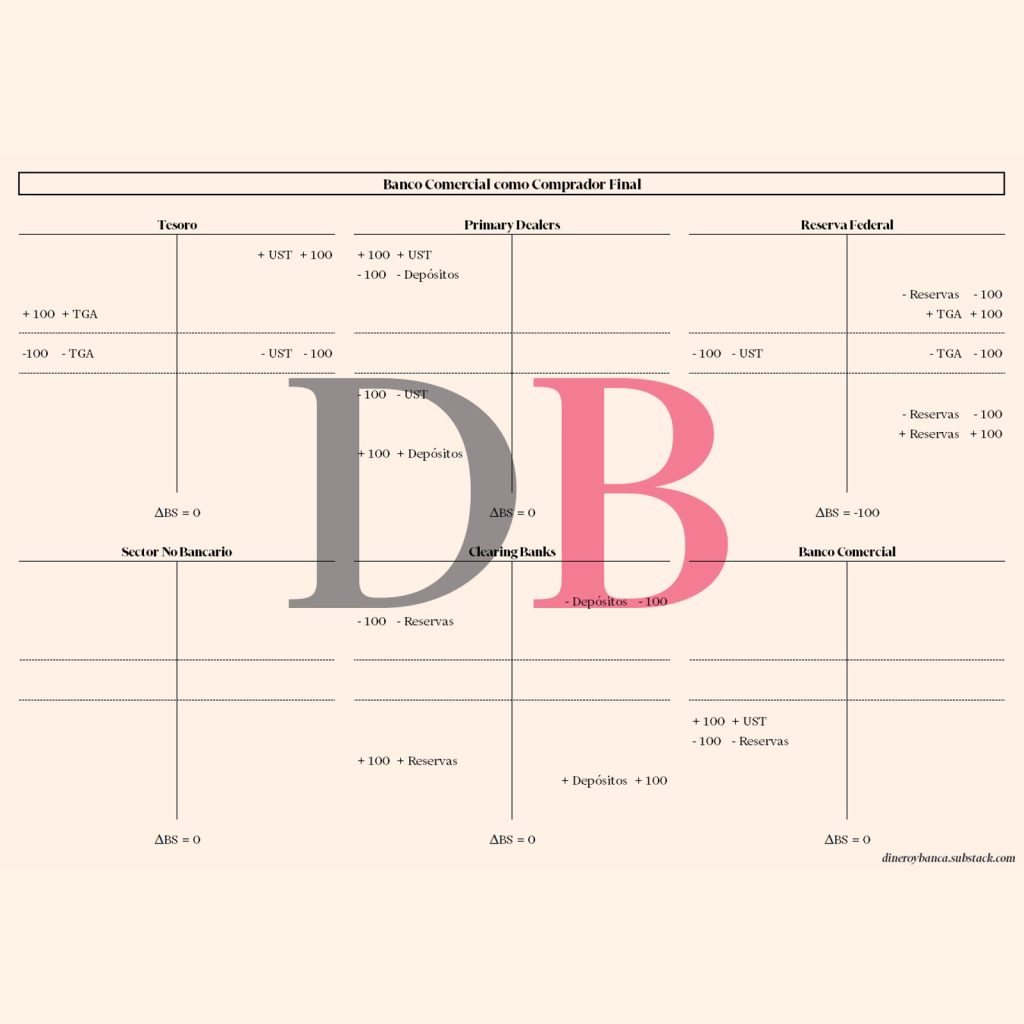

El banco comercial compra la nueva emisión

Lo dicho anteriormente para las dos primeras partes.

El banco comercial compra la nueva deuda pública al Primary Dealer. El pago se realiza mediante el Clearing Bank de los Primary Dealers.

La FED ha reducido su balance y como el comprador final de la deuda pública es el banco comercial, este solo ha realizado un asset swap sin variación del balance.

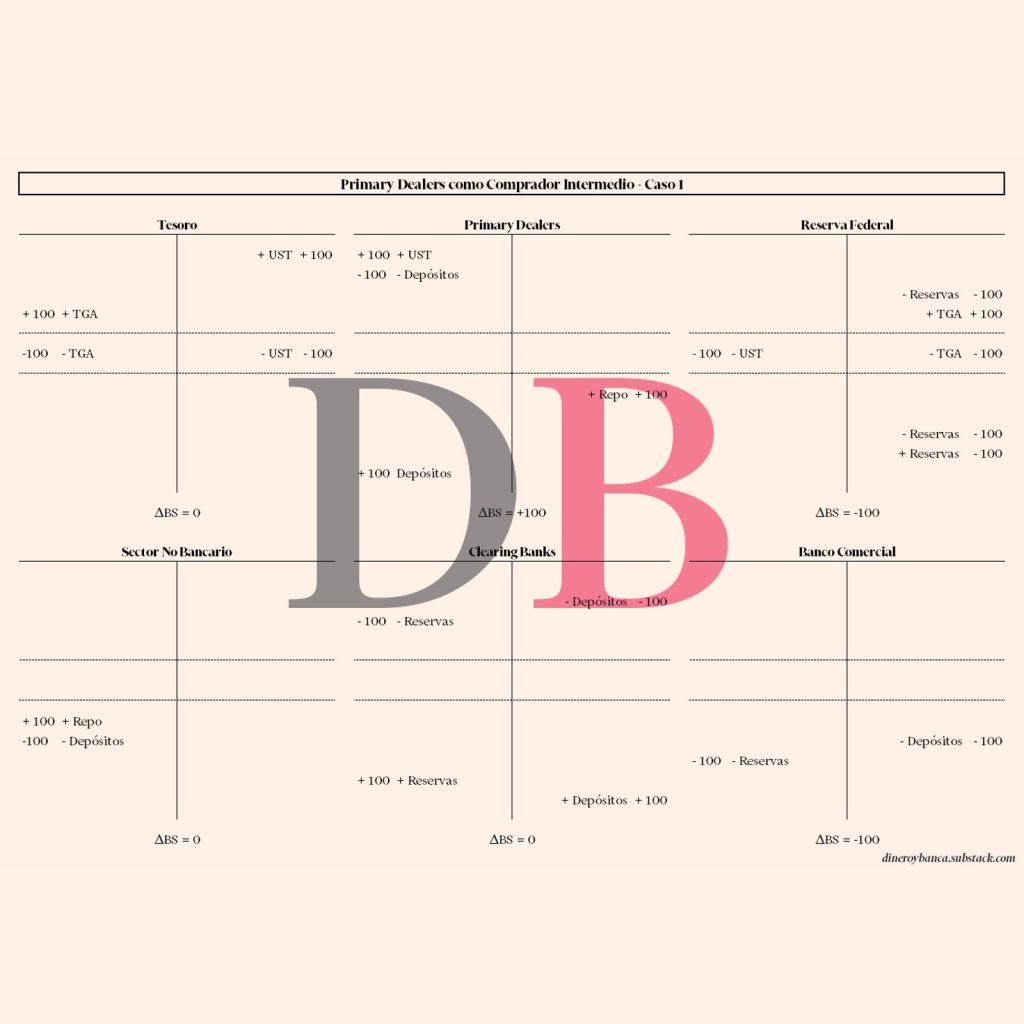

Nadie quiere comprar la nueva emisión: Repo con el sector no bancario

Aquí comienza lo divertido. Nadie quiere comprar la nueva deuda, pero los Primary Dealers están obligados a comprarla. Veremos toda la ingeniería financiera que deberán llevar a cabo para no quedársela.

Lo dicho anteriormente para las dos primeras partes.

El Primary Dealer tiene un problema, nadie quiere comprarle la deuda pública y él necesita reabastecerse de depósitos. Él puede conseguir esos depósitos haciendo un Repo de la deuda. Una opción es hacer el Repo con el sector no bancario.

La FED ha reducido su balance y como no hay un comprador final de la deuda pública, esta ha debido ser absorbida por el Primary Dealer, viendo incrementado su balance. Además, el Repo es solamente una solución temporal. Comienzan los problemas.

Nadie quiere comprar la nueva emisión: Repo con el banco comercial

Lo dicho anteriormente para las dos primeras partes.

En este caso, la opción es hacer el Repo con el banco comercial. El problema es el mismo que en el caso anterior. La FED ha reducido su balance y como no hay un comprador final de la deuda pública, esta ha debido ser absorbida por el Primary Dealer, viendo incrementado su balance.

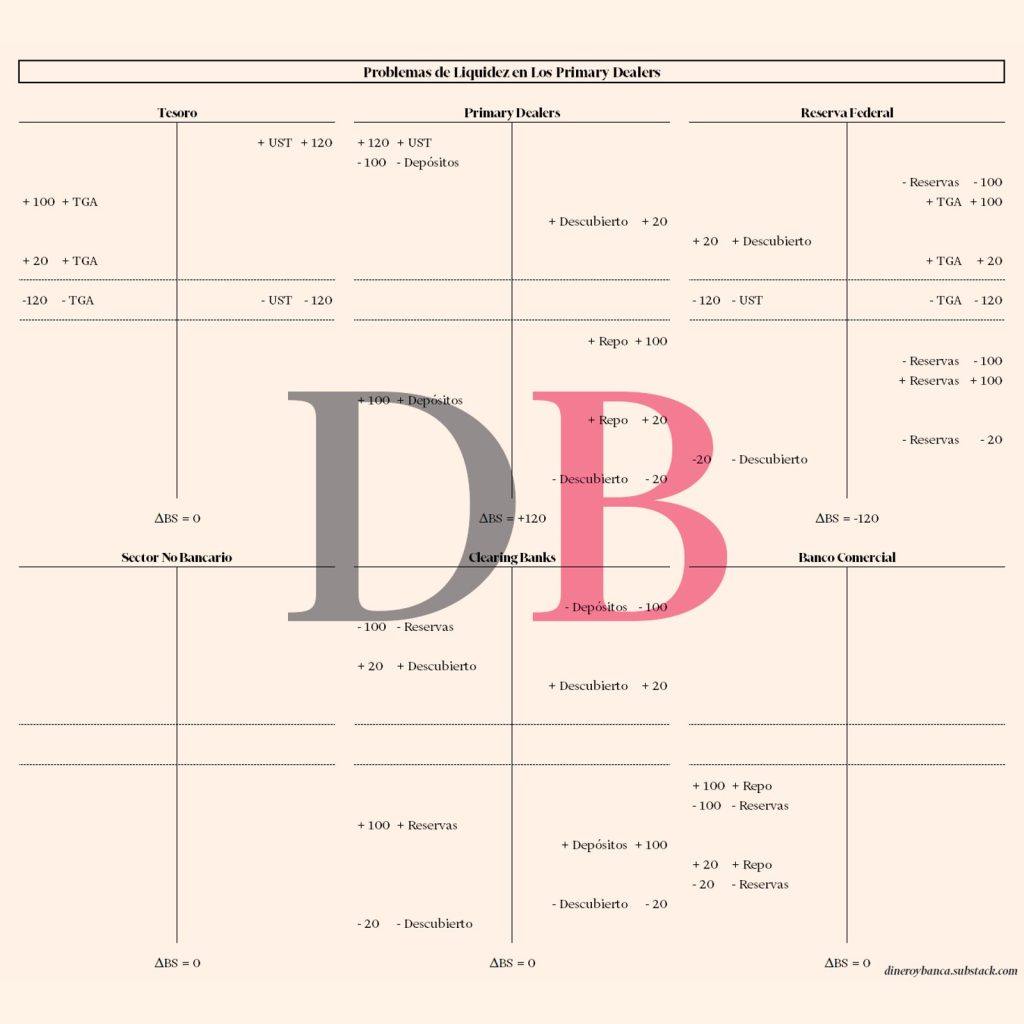

El Primary Dealer se queda sin dinero: comienzan los descubiertos

El Tesoro comienza a emitir más deuda, mas los Primary Dealers no tienen liquidez suficiente para comprar toda la emisión. En este caso, necesitarán pedir un descubierto con su Clearing Bank. Esto fuerza a su vez a que el Clearing Bank tenga que pedir un descubierto a la FED.

Para rellenar el depósito del Primary Dealer, este hace el Repo con el banco comercial para así permitirles tanto al Primary Dealer como al Clearing Bank deshacer sus descubiertos antes de que acabe el día… Pero, para el banco comercial, aunque no ha variado su balance, el Repo sí le drena las ya escasas reservas.

¿Y si el banco comercial no puede prestar suficientes reservas?

En el primer paso estamos igual que antes. El Primary Dealer se ve obligado a quedarse en descubierto con el Clearing Bank y este a su vez con la FED.

El Primary Dealer necesita hacer Repo de toda la deuda, pero el banco no dispone de suficiente exceso de reservas. La parte del Repo del que sí es capaz de contratar se realiza igual que antes. Esto, permite reponer al Primary Dealer sus depósitos, sin embargo, aún le queda quitarse el descubierto y hacer Repo del resto de la deuda.

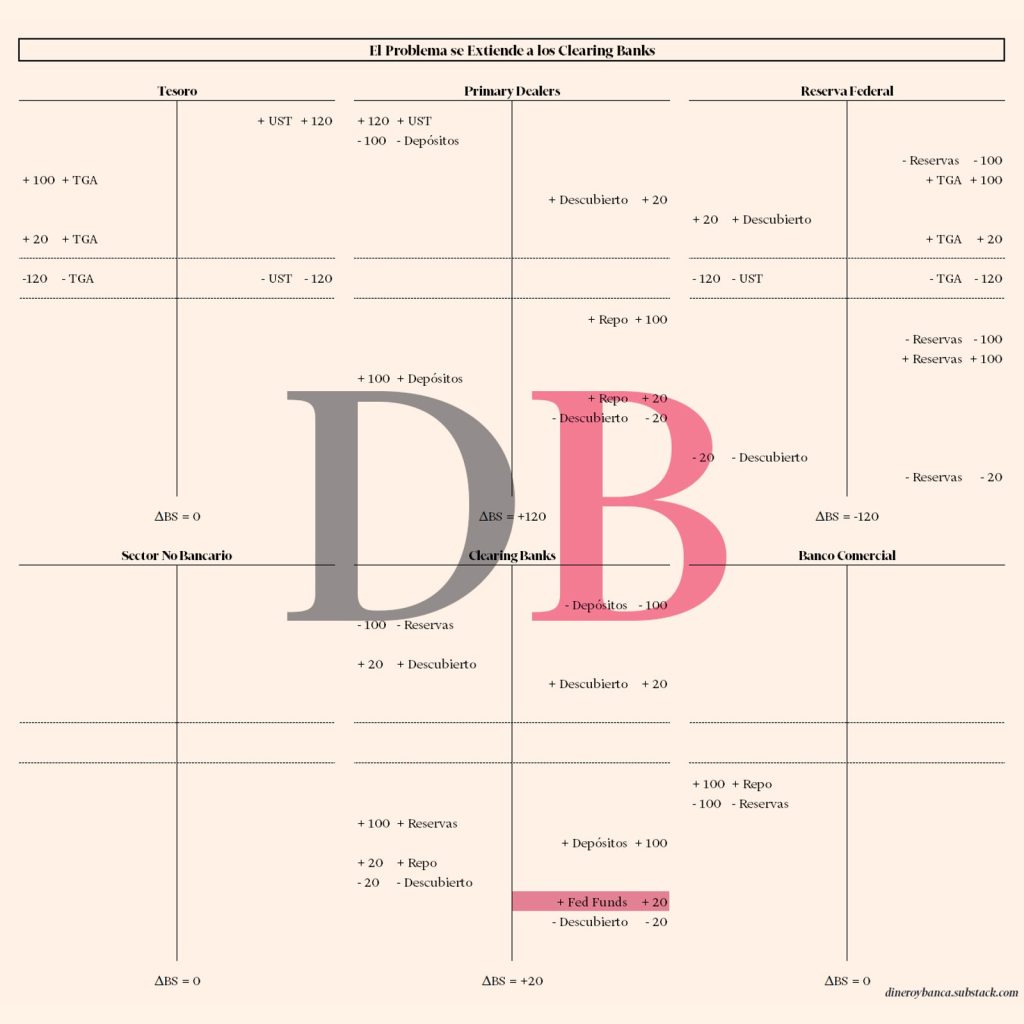

Esta vez, el resto del Repo no lo hace con el banco comercial sino con su propio Clearing Bank quitándose su descubierto. Pero el Clearing Bank sigue teniendo el problema de quitarse el descubierto con la FED ¡y debe quitárselo ya! Si al final del día no es capaz, deberá acudir a la ventanilla de descuento de la FED. Acudir a la ventanilla de descuento nunca es buena opción: 1) porque la FED te prestará al tipo de interés más alto del mercado y, 2) a la ventanilla de descuento solo acuden aquellos a quienes nadie les presta. Por eso, acuden al prestamista de última instancia: el Banco Central.

Si el mercado Repo no tiene reservas, al Clearing Bank solamente le queda acudir al mercado de FED Funds, el mercado interbancario.

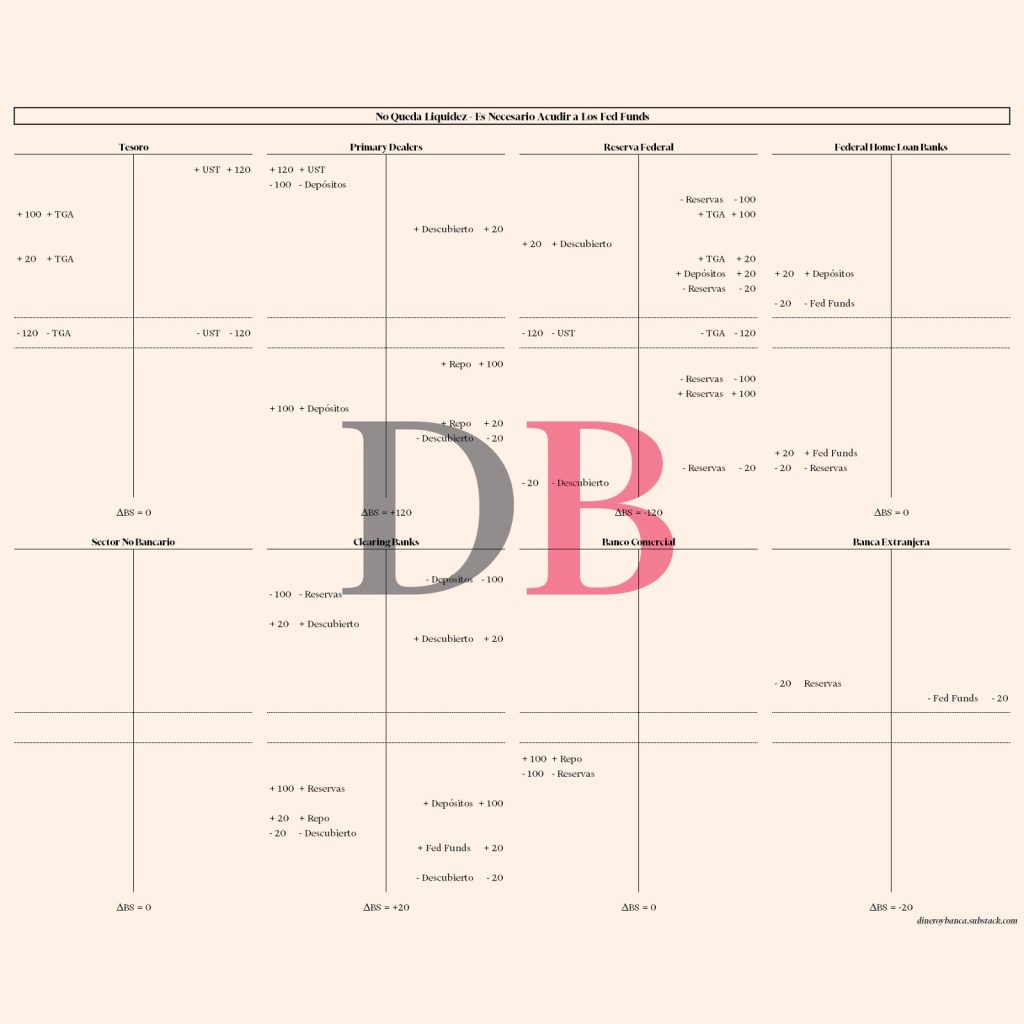

El Clearing Bank acude al mercado de FED Funds

Entran en juego dos (2) nuevos agentes: los Federal Home Loan Banks o FHLB y la banca extranjera. Los FHLB son unos bancos especiales, hipotecarios y semipúblicos que tienen cuenta en la FED y participan en el mercado interbancario de FED Funds. Sobre los bancos extranjeros, nos referimos a las sucursales de los bancos extranjeros en territorio estadounidense, por lo que, sí tienen cuenta en la FED, tienen reservas y pueden prestarlas en el mercado interbancario.

La primera parte es igual a la anterior, salvo que entre el FHLB y la banca extranjera interactúan. La banca extranjera, que le debía reservas al FHLB, cancela su deuda y le paga con reservas mediante la FED. En la tercera parte, cuando el Clearing Bank necesita acudir al mercado de FED Funds para saldar su descubierto con la FED antes de que acabe el día, será el FHMB el que le proporcione las reservas mediante un préstamo de FED Funds que será la manera en la que el Clearing Bank cancele su descubierto.

Conclusión

En la primera parte del artículo, he hablado de una manera general y más gráfica de lo sucedido en el evento denominado Repocalipsis o Repocalypse. En la segunda parte, el Primary Dealer ha ido acumulando problemas hasta que los han ido solucionando.

- Primero los pagos se podían hacer sin problema, únicamente moviendo depósitos y reservas.

- Luego, fue necesario acudir al mercado Repo. Para poder realizarlos en una situación de escasez de liquidez, el tipo de interés que haya tenido que ofrecer debe haberse incrementado y “convencer” a quienes tuviesen reservas para que las prestasen.

- Pero con los Repos, los Primary Dealers aumentaban su balance poco a poco y, aunque los Repos son una solución temporal, no es infinita y hay que ir renovándolos mientras se pueda.

- Cuando el mercado de Repos esté sobrepasado por la oferta y/o la liquidez se haya contraído aún más, los Repos no son suficientes. Habrá que acudir al mercado interbancario a pedir prestados FED Funds. Pero este mercado es poco líquido, por lo que una demanda moderada, puede aumentar sus tipos de interés también.

Así, doy por unida esta explicación desde dos puntos de vista diferentes, pero complementarios. ¡Espero que os haya gustado!

Referencias

Board of Governors of the Federal Reserve System – US (s.f.). Federal Funds Target Range – Upper Limit [DFEDTARU]. FRED, Federal Reserve Bank of St. Louis. Recuperado el 14 de febrero de 2023 de: https://fred.stlouisfed.org/series/DFEDTARU.

Board of Governors of the Federal Reserve System – US (s.f.). Liabilities and Capital: Liabilities: Total Liabilities (Less Eliminations from Consolidation): Wednesday Level [WLTLECL]. FRED, Federal Reserve Bank of St. Louis. Recuperado el 14 de febrero de 2023 de: https://fred.stlouisfed.org/series/WLTLECL.

Board of Governors of the Federal Reserve System – US (s.f.). Liabilities and Capital: Other Factors Draining Reserve Balances: Reserve Balances with Federal Reserve Banks: Week Average [WRESBAL]. FRED, Federal Reserve Bank of St. Louis. Recuperado el 14 de febrero de 2023 de: https://fred.stlouisfed.org/series/WRESBAL.

Board of Governors of the Federal Reserve System – US (s.f.). Liabilities and Capital: Liabilities: Deposits with F.R. Banks, Other Than Reserve Balances: U.S. Treasury, General Account: Week Average [WTREGEN]. FRED, Federal Reserve Bank of St. Louis. Recuperado el 14 de febrero de 2023 de: https://fred.stlouisfed.org/series/WTREGEN.

Federal Reserve Bank of New York (s.f.). Overnight Reverse Repurchase Agreements: Total Securities Sold by the Federal Reserve in the Temporary Open Market Operations [RRPONTTLD]. FRED, Federal Reserve Bank of St. Louis. Recuperado el 14 de febrero de 2023 de: https://fred.stlouisfed.org/series/RRPONTTLD.

U.S. Government Publishing Office. (2019, 2 de agosto). Public Law 116–37 116th Congress an Act. U.S. Government Publishing Office. https://www.govinfo.gov/content/pkg/PLAW-116publ37/pdf/PLAW-116publ37.pdf.

Murphy, C. B. (2020, 20 de junio). Liquidity Coverage Ratio (LCR): Definition and How to Calculate. Investopedia: Sharper insight, better investing. https://www.investopedia.com/terms/l/liquidity-coverage-ratio.asp.

Internal Revenue Service – IRS. (2022, 16 de septiembre). Pago de impuestos estimados del tercer trimestre vencen el 16 de septiembre. IRS – An official website of the United States government. https://www.irs.gov/es/newsroom/third-quarter-estimated-tax-payment-due-sept-16.

La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar