![]() En artículos anteriores hemos visto cómo un banco comercial transforma sus activos en efectivo para pagar al depositante que desea retirar su dinero y cómo este proceso no aumenta la OM y, por tanto, no es inflacionario. Hoy recorreremos todo el circuito de la deuda pública, desde su emisión hasta su destrucción.

En artículos anteriores hemos visto cómo un banco comercial transforma sus activos en efectivo para pagar al depositante que desea retirar su dinero y cómo este proceso no aumenta la OM y, por tanto, no es inflacionario. Hoy recorreremos todo el circuito de la deuda pública, desde su emisión hasta su destrucción.

NOTA No. 1: Para mayor simplicidad y concreción, pero sin pérdida de generalidad, no se van a tener en cuenta ni la existencia de los Primary Dealers –necesarios en los intercambios entre el Banco Central y los bancos comerciales– ni los intereses de la deuda que mermarían el patrimonio neto del Tesoro –por lo que tendría que recaudarse una cantidad mayor a la emisión nominal o refinanciarse a través de la emisión de más deuda–.

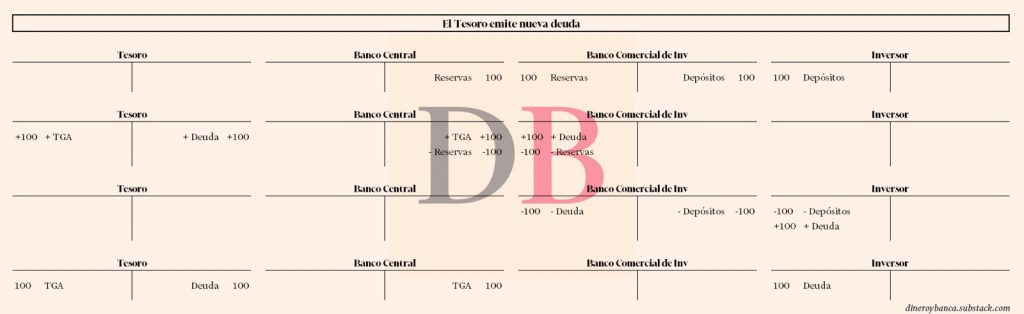

El Tesoro realiza una nueva emisión de deuda

Antes que nada, es necesario explicar qué es la TGA, pues este asiento contable aparecerá recurrentemente durante todo el artículo. Así, la Treasury General Account o TGA (Kagan, 2020) es la cuenta corriente que el Tesoro tiene en el Banco Central correspondiente y mediante la cual el gobierno realiza los pagos oficiales. En un sistema de Banca Central, el banco del Estado es el Banco Central per se, como lleva siendo desde la misma creación de su concepto.

Primero, el Tesoro debe encontrar un comprador de la nueva emisión a través de un sistema de subasta. Una vez que consigue un comprador, el Tesoro vende la deuda al banco comercial mediante el Banco Central. En el Banco Central se intercambian las reservas del banco comercial por un abono en la cuenta TGA del Tesoro en el Banco Central; por su parte, en el banco comercial se reduce la cantidad de las reservas en su activo y se carga la deuda pública emitida. Esta primera parte es independiente de que el comprador sea el banco comercial o un tercero inversionista.

En esta primera transacción no se produce variación en la base monetaria (BM):

BM inicial = Balance BC = TGA + Reservas = 0 + 100 = 100

BM final = Balance BC = TGA + Reservas = 100 + 0 = 100

ΔBM = 100 – 100 = 0

Ni en la oferta monetaria (OM):

OM inicial = Depósitos = 100

OM final = Depósitos = 100

ΔOM = 100 – 100 = 0

Si el comprador es un inversor ajeno al sistema bancario, el banco comercial transfiere el título de deuda pública de su balance al balance del inversor a cambio de sus depósitos.

En este caso tampoco se produce variación en la BM:

BM inicial = Balance BC = TGA + Reservas = 100 + 0 = 100

BM final = Balance BC = TGA + Reservas = 100 + 0 = 100

ΔBM = 100 – 100 = 0

Pero si se produce variación en la OM, concretamente se destruyen los depósitos utilizados en la compra de deuda pública por parte de un tercero:

OM inicial = Depósitos = 100

OM final = Depósitos = 0

ΔOM = 0 – 100 = – 100

Es decir, la emisión de deuda pública reduce la OM sí y sólo sí el comprador de esta deuda es un agente no bancario.

NOTA No. 2: En los países en donde el Banco Central es suficientemente independiente del Gobierno, dicha entidad tiene prohibido comprar las emisiones de deuda pública al Tesoro de forma directa –mercado primario (Tesoro Público, s.f.a)–. En el caso de que quiera adquirir deuda pública como estrategia de política monetaria, este debe comprarlo a otro agente que antes haya comprado esa deuda pública al Tesoro –mercado secundario (Tesoro Público, s.f.b)–. En teoría, ello impide que el Banco Central financie directamente al Tesoro y se asegura que previamente haya existido demanda privada para esas emisiones.

Si queréis saber más sobre los diferentes instrumentos de deuda pública que se emiten en España, os recomiendo darle un vistazo a este hilo que tuiteé hace aproximadamente un año.

¿Cómo funciona el mercado de la deuda pública en #España 🇪🇸? ¿Qué tipos de deuda pública hay y cuales son sus características?

🔽🔽🔽 "HILO🧵" 🔽🔽🔽 pic.twitter.com/cuGzjeGUmO

— Jon Aldekoa (@jaldeko) June 7, 2021

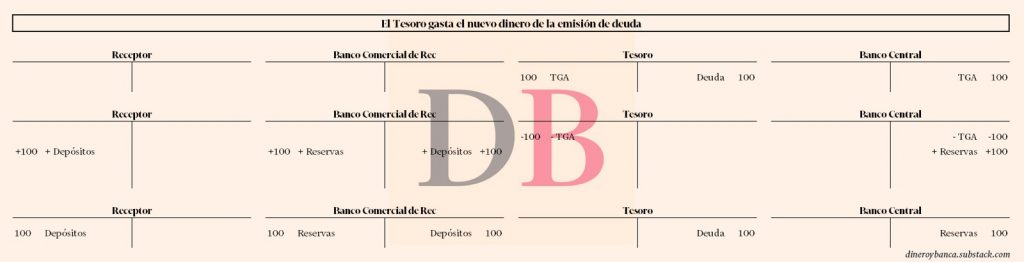

El Tesoro gasta el nuevo dinero obtenido mediante la emisión de deuda

Una vez que el Tesoro ha colocado en el mercado la nueva emisión, a través del gasto público utiliza el dinero conseguido con la emisión, ya sean programas sociales, mantenimiento de infraestructuras, sueldo de empleados públicos, y demás.

El Tesoro emite la orden de pago, el Banco Central reduce la TGA y aumenta las reservas del banco comercial del receptor del gasto público, y el banco comercial, simultáneamente, aumenta la cantidad de depósitos de su cliente, el receptor.

En este proceso no varía la BM:

BM inicial = Balance BC = TGA + Reservas = 100 + 0 = 100

BM final = Balance BC = TGA + Reservas = 0 + 100 = 100

ΔBM = 100 – 100 = 0

Pero sí aumenta la OM:

OM inicial = Depósitos = 0

OM final = Depósitos = 100

ΔOM = 100 – 0 = 100

Es decir, el gasto público es inflacionario al aumentar la OM.

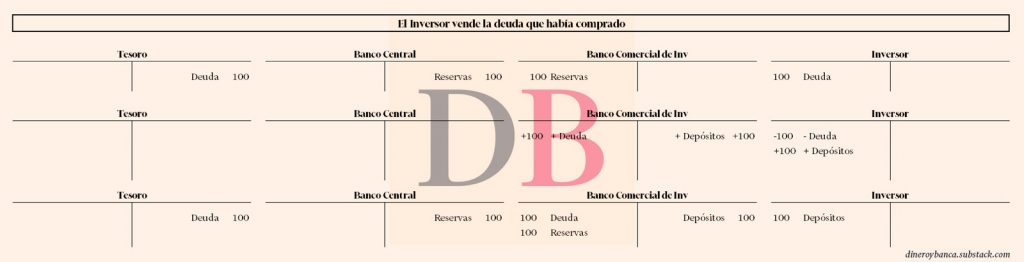

El inversor vende la deuda que había comprado

En el caso de que el comprador de la nueva emisión de deuda quisiera deshacerse de ella antes de vencimiento, debe encontrar un nuevo comprador en el mercado secundario. En este ejemplo, un banco comercial le recompra la deuda al inversor, por lo que intercambia el título de deuda del inversor por nuevos depósitos creados a su nombre.

En este proceso no varía la BM:

BM inicial = Balance BC = TGA + Reservas = 0 + 100 = 100

BM final = Balance BC = TGA + Reservas = 0 + 100 = 100

ΔBM = 100 – 100 = 0

Pero sí aumenta la OM:

OM inicial = Depósitos = 0

OM final = Depósitos = 100

ΔOM = 100 – 0 = 100

Al contrario de lo que ocurre durante la compra, en la venta se aumenta la OM.

El Banco Central compra deuda pública mediante el QE

Aunque el Quantitative Easing o QE no sea la única operación de política monetaria donde el Banco Central compra deuda pública, sí es la más conocida.

El QE es un programa de compra a gran escala de activos –Large-Scale Asset Purchase o LSAP (FEDERAL RESERVE BANK of NEW YORK, s.f.)– que los bancos poseían en sus balances, como Treasury Securities (Cussen, 2022), MBS (Kagan, 2021), ABS (Chen, 2021), entre otros. Un QE no es más que un intercambio de activos, donde el banco comercial intercambia deuda pública por reservas en el Banco Central, y este a su vez compra esa deuda creando reservas.

Con la ejecución de un QE aumenta la BM:

BM inicial = Balance BC = TGA + Reservas = 0 + 100 = 100

BM final = Balance BC = TGA + Reservas = 0 + 200 = 200

ΔBM = 200 – 100 = 100

Pero no aumenta la OM:

OM inicial = Depósitos = 100

OM final = Depósitos = 100

ΔOM = 100 – 100 = 0

Por tanto, el QE por sí mismo no tiene efectos inflacionarios, ya que el aumento de BM no produce un aumento de OM.

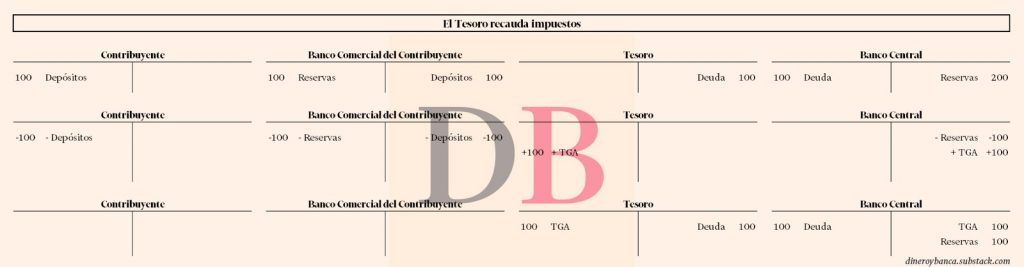

El Tesoro recauda impuestos

Una vez que el Tesoro ha realizado una emisión de deuda y ha utilizado el dinero obtenido por sus acreedores en programas de gasto público, el Tesoro debe recaudar de nuevo el dinero gastado para hacer frente al pago de sus obligaciones de deuda. En este caso, el contribuyente paga su obligación tributaria mediante sus depósitos en el banco comercial, el banco comercial transfiere reservas al Banco Central y este las anota en la cuenta del Tesoro, la TGA.

El pago de impuestos no produce variación en la BM:

BM inicial = Balance BC = TGA + Reservas = 0 + 200 = 200

BM final = Balance BC = TGA + Reservas = 100 + 100 = 200

ΔBM = 200 – 200 = 200

Sin embargo, sí se han destruido depósitos, ergo, se ha reducido la OM:

OM inicial = Depósitos = 100

OM final = Depósitos = 0

ΔOM = 0 – 100 = – 100

Este es el movimiento contrario al gasto público.

El Banco Central vende la deuda pública: QT activo

El Quantitative Tightening o QT (Ganti, 2022) es el opuesto al QE, es decir, es una política monetaria cuyo objetivo es la reducción del balance del Banco Central. Esto puede hacerse o bien vendiendo los activos y reduciendo las reservas (QT activo) o bien dejando vencer los activos como la deuda pública (QT pasivo).

En este caso, un QT activo, el Banco Central vende la deuda pública que mantiene en su balance. Realiza el intercambio de activos que se vio en el QE pero de forma inversa, intercambiando deuda por reservas y destruyendo esas reservas que se habían creado durante el QE.

Con la ejecución de un QT activo se reduce la BM:

BM inicial = Balance BC = TGA + Reservas = 100 + 100 = 200

BM final = Balance BC = TGA + Reservas = 100 + 0 = 100

ΔBM = 100 – 200 = – 100

Pero no disminuye la OM:

OM inicial = Depósitos = 100

OM final = Depósitos = 100

ΔOM = 100 – 100 = 0

Por tanto, el QT activo no tiene efecto desinflacionario por sí mismo, puesto que se reduce la BM pero no se produce ningún cambio de la OM.

El Banco Central mantiene la deuda hasta vencimiento: QT pasivo

Como se ha comentado en el caso anterior, otra de las maneras de reducir el balance del Banco Central es mantener la deuda hasta vencimiento.

En este caso, el Tesoro deberá devolver el principal al portador de la deuda pública correspondiente. En el proceso el Tesoro pagará reduciendo su cuenta de TGA que tiene en el Banco Central y cancelando la deuda.

Con la ejecución de un QT pasivo también se reduce la BM:

BM inicial = Balance BC = TGA + Reservas = 100 + 100 = 200

BM final = Balance BC = TGA + Reservas = 0 + 100 = 100

ΔBM = 100 – 200 = – 100

Pero tampoco disminuye la OM:

OM inicial = Depósitos = 100

OM final = Depósitos = 100

ΔOM = 100 – 100 = 0

Por tanto, el QT pasivo tampoco tiene efecto desinflacionario por las mismas razones que en el caso anterior de QT activo.

Referencias

Chen, J. (2021, 9 de octubre). Asset-Backed Security (ABS) Definition. Investopedia: Sharper insight, better investing. https://www.investopedia.com/terms/a/asset-backedsecurity.asp.

Cussen, M. P. (2022, 9 de julio). Introduction to Treasury Securities. Investopedia: Sharper insight, better investing. https://www.investopedia.com/articles/investing/073113/introduction-treasury-securities.asp.

FEDERAL RESERVE BANK of NEW YORK (s.f.). Large-Scale Asset Purchases. FEDERAL RESERVE BANK of NEW YORK – Serving the Second District and the Nation. https://www.newyorkfed.org/markets/programs-archive/large-scale-asset-purchases.

Ganti, A. (2022, 10 de agosto). Quantitative Tightening (QT). Investopedia: Sharper insight, better investing. https://www.investopedia.com/quantitative-tightening-6361478.

Kagan, J. (2020, 31 de octubre). Treasury General Account Definition. Investopedia: Sharper insight, better investing. https://www.investopedia.com/terms/t/treasury-general-account.asp.

Kagan, J. (2021, 28 de octubre). Mortgage-Backed Security (MBS) Definition. Investopedia: Sharper insight, better investing. https://www.investopedia.com/terms/m/mbs.asp.

Tesoro Público. (s.f.). Mercado primario. Tesoro Público – Sitio Web de la Dirección General del Tesoro y Política Financiera. https://www.tesoro.es/deuda-publica/mercado/MercadoPrimario.

Tesoro Público. (s.f.). Mercado secundario. Tesoro Público – Sitio Web de la Dirección General del Tesoro y Política Financiera. https://www.tesoro.es/deuda-publica/mercado/mercado-secundario.

Notas finales:

- La imagen destacada de este artículo es un montaje diseñado por el autor del mismo. En ella se puede apreciar a Janet Yellen, actual secretaria del Tesoro de los Estados Unidos desde 2021.

- La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar