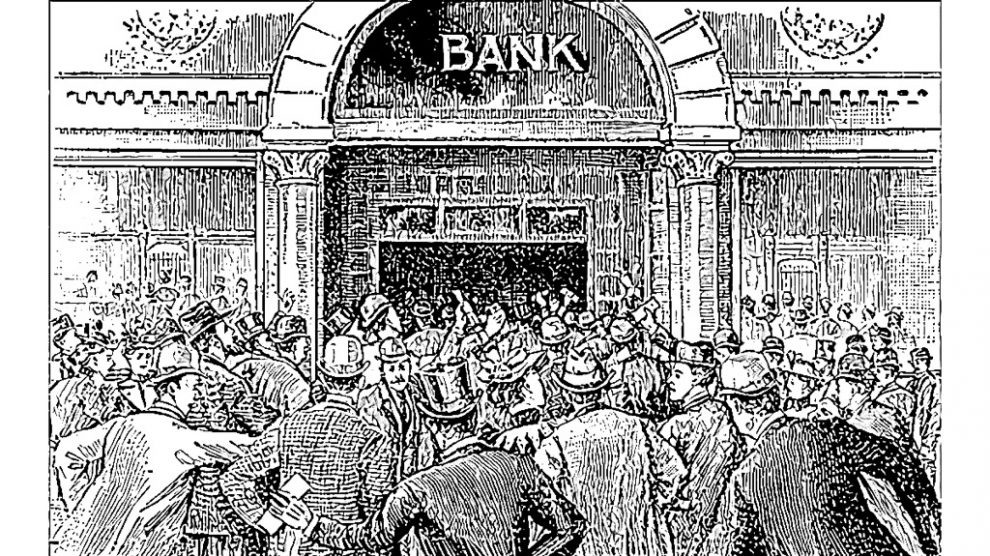

Un argumento habitual en contra del sistema monetario y financiero actual es la imposibilidad de obtener en metálico todos los depósitos bancarios almacenados en los bancos comerciales. Sin embargo, desde mi punto de vista, este argumento es falaz debido a un mal entendimiento del funcionamiento de la institución de la Banca Central.

Para la explicación posterior, es necesario echar un vistazo a los elementos patrimoniales que forman los balances del Banco Central y de los bancos comerciales. De manera simplificada, el balance del Banco Central contiene securities (Ver NOTA No. 1), principalmente, deuda pública en el activo, y efectivo y reservas en el pasivo; por su parte, el balance de un banco comercial contiene efectivo, reservas, securities y préstamos creados exnihilo en el proceso de intermediación bancaria, mientras que en el pasivo contiene depósitos y otras obligaciones. Aunque, para el caso que vamos a tratar, nos interesarán únicamente los depósitos.

Por tanto, así quedan de manera simplificada sendos balances.

A partir de este punto no se mostrarán los balances en sí, sino solo los elementos patrimoniales que nos interesen en cada ejemplo y/o sus variaciones cuando se produzcan intercambios.

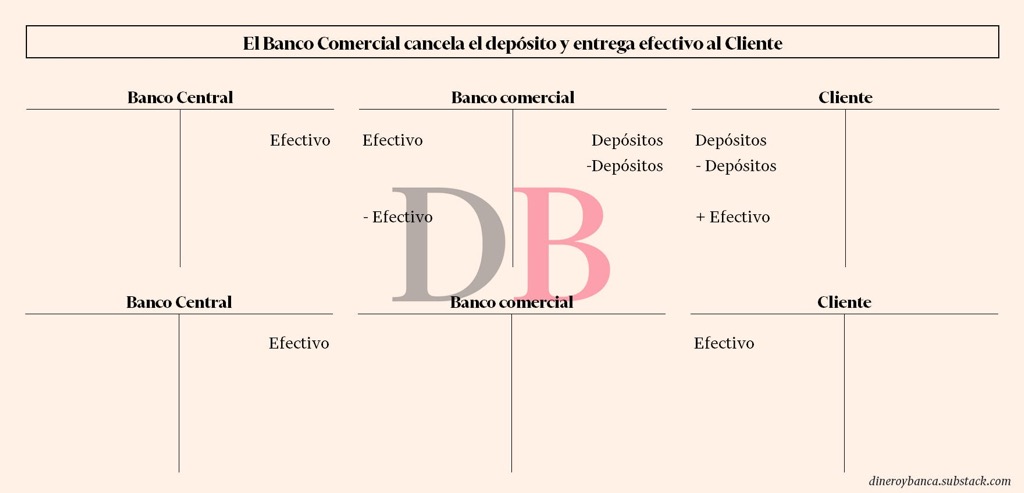

Retornando al tema que nos compete, supongamos que los clientes de una entidad bancaria quisieran obtener en efectivo la cantidad de depósitos que mantienen en el banco comercial. Para llevar a cabo este intercambio de activos (desde el punto de vista del cliente), los balances del Banco Central y del banco comercial se verán modificados, ya que el efectivo es un pasivo del Banco Central y el depósito es un pasivo del banco comercial.

A continuación se mostrarán qué cambios se producen en los balances de estas dos instituciones financieras para llevar a cabo el intercambio deseado por el cliente en dos circunstancias distintas:

- El banco comercial tiene más reservas en activo que depósitos en el pasivo.

- El banco comercial tiene menos reservas en activo que depósitos en el pasivo.

El banco comercial tiene reservas suficientes

En este caso, el banco comercial tiene en el activo reservas suficientes para hacer frente a los depósitos que tiene en el pasivo. Sin embargo, el cliente no puede tener reservas, dado que estas solo las pueden tener aquellas instituciones financieras con cuenta en el Banco Central.

Por ello, el banco comercial deberá ponerse en contacto con el Banco Central y advertirle de que, a la mayor brevedad posible, necesitará cambiar sus reservas por efectivo. Esto no afecta a la cantidad de pasivos del Banco Central ni a la cantidad de activos del banco comercial, simplemente es un intercambio de activos o pasivos que tendrán a partir de ahora estos agentes.

Así, el banco comercial “transfiere” las reservas al Banco Central y este imprime la cantidad de efectivo necesario y, posteriormente, fleta un furgón blindado a la sede del banco comercial. De esta manera, el banco comercial ha sido capaz de transformar sus reservas en dinero contante y sonante que le hará falta para entregarle al cliente.

Una vez que el banco comercial ha intercambiado parte de su activo por el tipo de activo que le interesa para llevar a cabo esta operación, el cliente podrá acudir a su sucursal bancaria para saldar las promesas de pago a las que se ha comprometido el banco comercial.

El banco comercial no tiene reservas suficientes

En este otro caso, el banco comercial ya no tiene en el activo las reservas suficientes para hacer frente a los depósitos o promesas de pago a las que se ha comprometido. Por ello, deberá echar mano de otros activos para poder efectuar sus compromisos de pago.

Este punto será el más controvertido, ya que no existe una única manera en la cual un banco comercial pueda transformar sus activos financieros en reservas.

- Mediante el mercado interbancario: Vendiendo algunos activos a otros bancos a cambio de reservas, y así conseguir las suficientes para realizar el proceso arriba comentado.

- Mediante el Banco Central: acudiendo a la ventanilla de descuento, si el Banco Central realiza un QE, entre otros.

Cada uno de estos métodos tiene sus ventajas e inconvenientes y no todos podrían hacer frente a una gran demanda de efectivo por parte de sus clientes sin la consecuencia de quiebras bancarias. Yo me centraré concretamente en un sistema con Banca Central en el caso de que esta institución decida realizar un programa de compra de activos.

Puesto brevemente en contexto en qué caso estamos, continuemos la explicación.

De esta manera, el banco comercial deberá vender parte de sus otros activos (securities) al Banco Central que recibirá con buen gusto.

Así, el Banco Central expande su balance creando reservas para poder pagar el precio de los activos que está vendiendo el banco comercial y lograr suministrarle de las reservas necesarias para hacer frente a la demanda de los depositantes. El banco comercial mantiene la misma cantidad de activos que antes de la operación, pero cambia el tipo de estos que tiene en balance.

Una vez ha visto aumentar su cantidad de reservas hasta el nivel necesario, solo tiene que dar la orden al Banco Central para que se las intercambien por dinero en efectivo, igual que en el caso anterior.

De la misma manera, el cliente ya puede acudir a su sucursal bancaria habitual para obtener en efectivo la cantidad de dinero que tenía depositado en esa entidad.

Aquí, a diferencia del caso anterior, ha sido necesario un aumento de balance por parte del Banco Central para suministrar la cantidad de activos líquidos dentro del sistema bancario para que pudiesen hacer frente a sus obligaciones de pago.

El lector se preguntará si el aumento del balance del Banco Central o este intercambio masivo de depósitos por efectivo podría tener un “gran efecto inflacionario”, pues ahora todo el mundo dispone de grandes cantidades de dinero en efectivo. Daré respuesta a esta cuestión en un próximo artículo.

Notas:

- En lengua castellana esto se puede traducir como “títulos” o “valores”, más considero que dichas palabras se pueden confundir o malinterpretar como exclusivamente acciones o participaciones dentro de una empresa, por lo que he preferido dejar el término en inglés (Para mayor información, consulte la definición de securities según Investopedia, AQUÍ).

- La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar