![]() Singapur se encuentra en la lista de los 10 países con mayor PIB per cápita (PPA) del mundo (Banco Mundial, 2019), y a su vez, ha mantenido durante varios años un gasto público muy bajo en comparación con otros países desarrollados. Esto, la política fiscal austera y eficiente, junto a una lucha frontal contra la corrupción y a la cooperación entre los distintos agentes económicos, ha creado el caldo de cultivo sobre el cual se desarrolló una de las economías más avanzadas del mundo. Para realizar un contraste que nos interese, la política fiscal colombiana se ha caracterizado por lo opuesto: castigar a la economía del país mediante, en muchos casos, impuestos que impiden el desarrollo sustancial de la misma y que sufragan un gasto público ineficiente.

Singapur se encuentra en la lista de los 10 países con mayor PIB per cápita (PPA) del mundo (Banco Mundial, 2019), y a su vez, ha mantenido durante varios años un gasto público muy bajo en comparación con otros países desarrollados. Esto, la política fiscal austera y eficiente, junto a una lucha frontal contra la corrupción y a la cooperación entre los distintos agentes económicos, ha creado el caldo de cultivo sobre el cual se desarrolló una de las economías más avanzadas del mundo. Para realizar un contraste que nos interese, la política fiscal colombiana se ha caracterizado por lo opuesto: castigar a la economía del país mediante, en muchos casos, impuestos que impiden el desarrollo sustancial de la misma y que sufragan un gasto público ineficiente.

Estando ad-portas del Gobierno de Gustavo Petro, y en medio del populismo fiscal que no pretende resolver los problemas estructurales de la economía colombiana, considero importante dar a esto un enfoque distinto al enfoque populista, en el que exprimir los réditos económicos de la sociedad civil no sea una opción. En este artículo quiero describir, de manera general, el sistema fiscal singapurense (impuestos/gasto público) y hacer una comparación entre su modelo y el del sistema fiscal colombiano, con la finalidad de dejar trazado un camino que, adaptando determinadas características del sistema fiscal de Singapur a Colombia, sirva como guía para desarrollar una beneficiosa propuesta fiscal para el país.

En el desarrollo de la descripción general de ambos sistemas fiscales, únicamente tomaré en cuenta los impuestos sobre: 1) Renta, 2) Dividendos, 3) Valor Agregado, 4) Propiedad, 5) Ganancias de Capital, 6) Patrimonio y 7) Sucesiones y Donaciones. En cuanto al gasto público, utilizaré como %PIB el total del gasto. Todas las variables anteriores, serán aportadas de acuerdo a la información que estuvo vigente para el año 2019, debido a que este es un período en condiciones económicas habituales, anterior a la crisis causada por la pandemia del COVID-19.

Sistema fiscal singapurense

El sistema fiscal de Singapur se podría considerar amigable con la iniciativa privada. Este cuenta con una carga impositiva muy baja para la inversión y muy atractiva para el trabajo. Los ciudadanos, además, gozan de envidiables servicios esenciales; poseen uno de los mejores sistemas educativos del mundo y un destacado sistema de salud. Pero vayamos al primero de los dos puntos que trataré en esta parte del artículo: sus impuestos.

¿Impuestos? Un entorno agradable

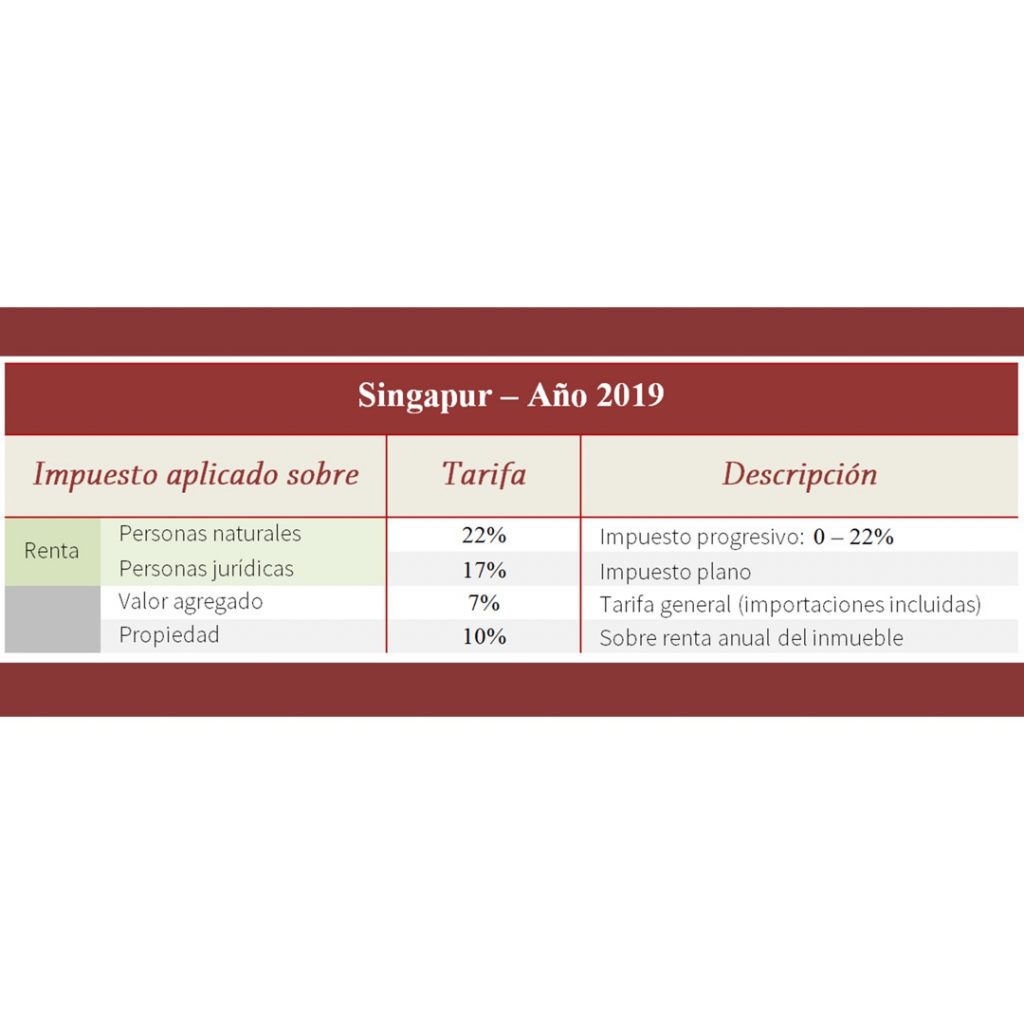

De los siete impuestos seleccionados al comienzo de esta columna, Singapur solo aplica tres: 1) Renta, 3) Valor Agregado y 4) Propiedad. Singapur NO aplica impuestos sobre: 2) Dividendos, 5) Ganancias de Capital, 6) Patrimonio y 7) Sucesiones y Donaciones (Hawksford, 2019).

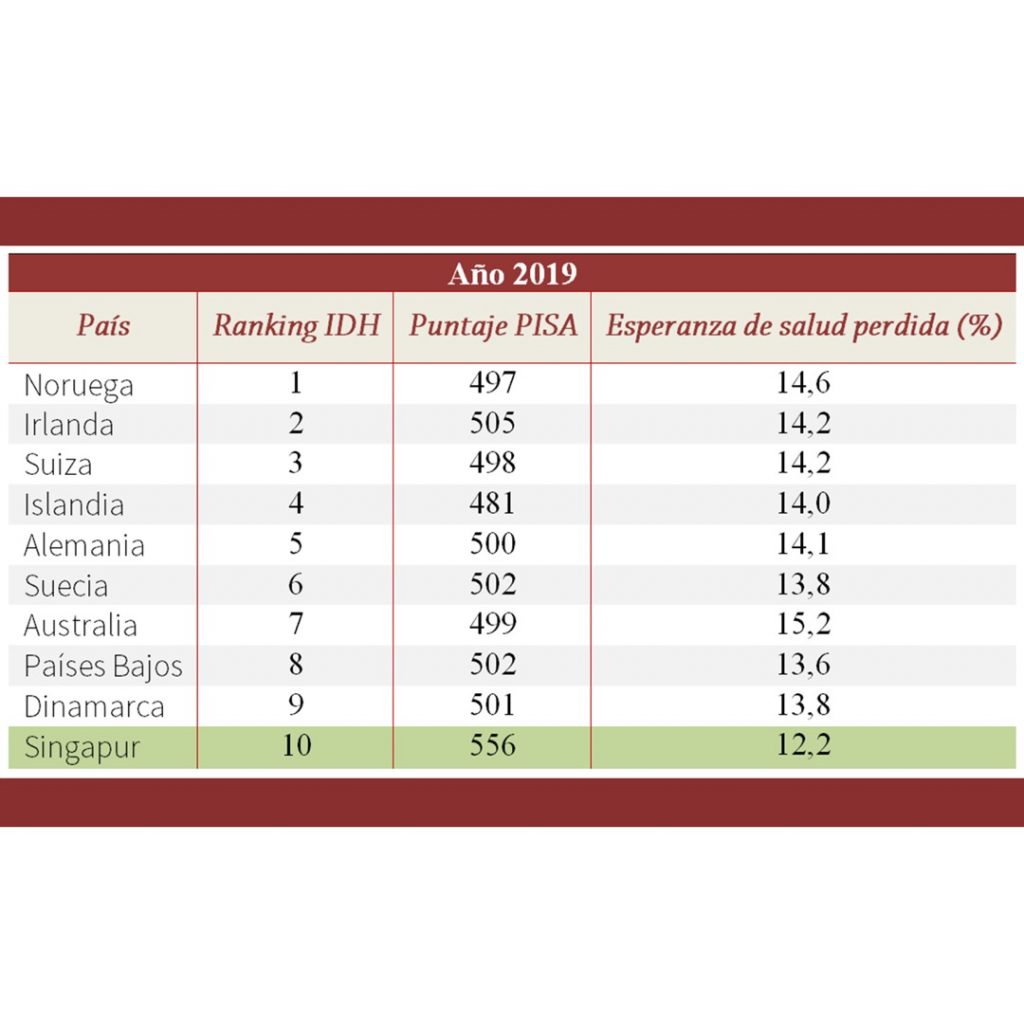

Algunos simpatizantes de impuestos como el impuesto a los dividendos, a las ganancias de capital, al patrimonio, y a las sucesiones y donaciones, argumentarán que es requisito fundamental imponerlos para mantener un “adecuado” funcionamiento del Estado. Bueno, Singapur demuestra que, en la práctica, eso no es necesariamente cierto. Si asumimos que un funcionamiento adecuado del Estado conlleva a un mayor bienestar de los ciudadanos, podemos dirigirnos al Índice de desarrollo humano para demostrarlo:

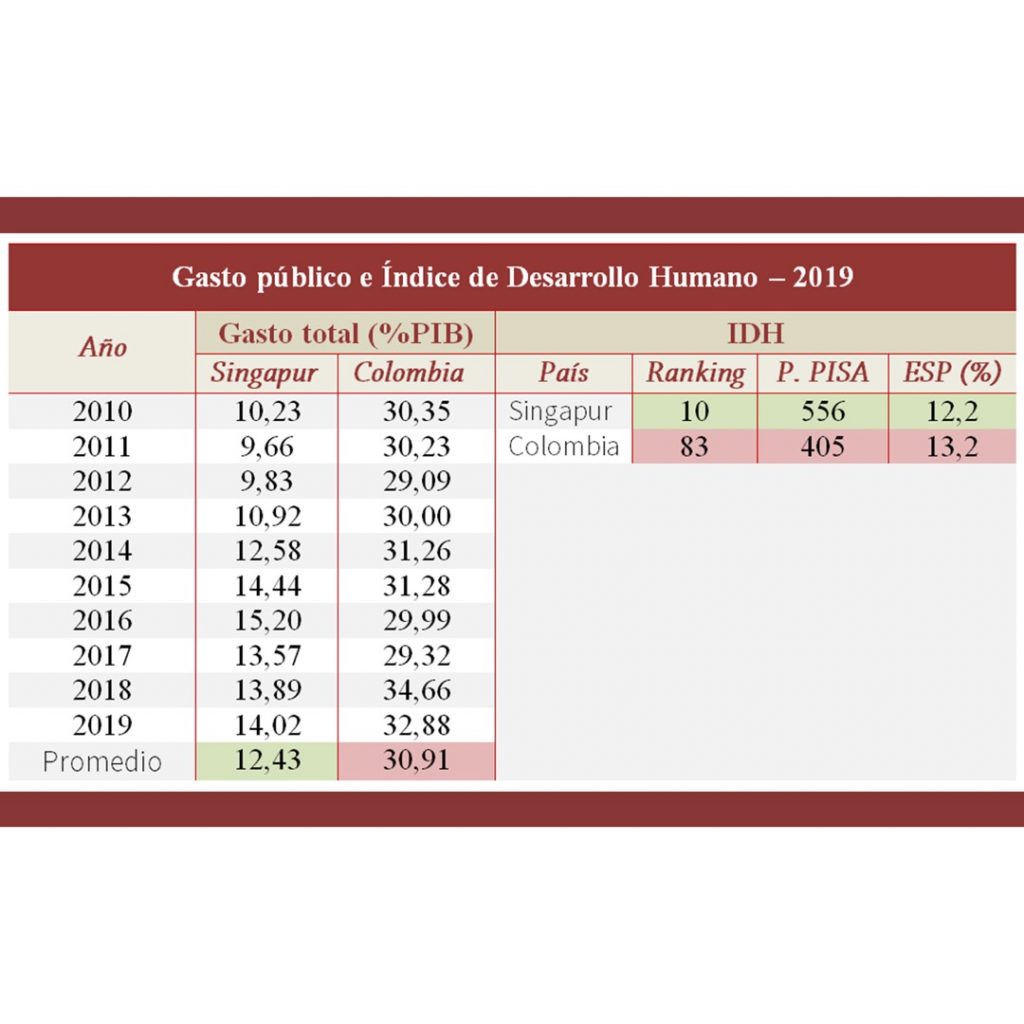

Como se aprecia en la Figura No. 2., Singapur posee el puntaje más alto en las Pruebas PISA y, además, tiene el porcentaje más bajo de Esperanza de salud perdida dentro de la lista. Lo anterior demuestra que, tanto su sistema educativo como su sistema sanitario, brindan buenos resultados a los habitantes de la Ciudad-Estado, a pesar de que no cuentan con un sobredimensionado sistema fiscal (más adelante lo veremos). Pero, ahora me pregunto: ¿Por qué esto es inconcebible en la mente de ciertas personas? Está demostrado que no hace falta colocar como objetivo fiscal a los que más tienen –como lo propone ingenuamente Gustavo Petro– para que exista un alto grado de bienestar en la población; basta con establecer las condiciones necesarias para que la riqueza pueda ser generada por cada individuo en cooperación con otros.

Como sucede en cualquier otro país, en Singapur también se pagan impuestos, pero los que se pagan son, incluso, muy bajos:

¿Y el gasto público? Un Estado en forma

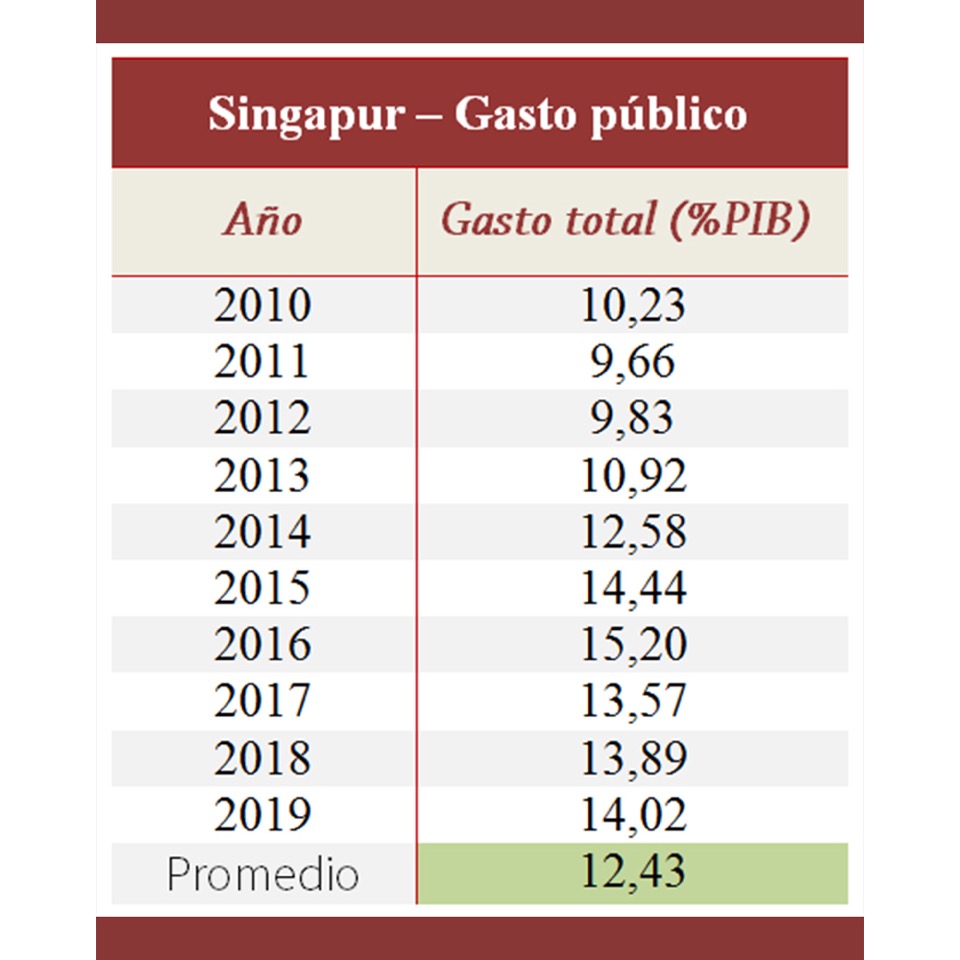

Los anteriores impuestos –y otros que no tienen tanta relevancia aquí– sufragan un gasto público diminuto. El gasto público promedio (%PIB) de Singapur, si tomamos la última década (2010-2019), ha sido apenas del 12,43 %PIB.

Hasta ahora, se puede afirmar que el sistema fiscal singapurense está caracterizado por impuestos limitados y por un gasto público controlado que, a su vez, permiten tener a los habitantes del país, uno de los estándares de vida más alto del mundo (dejando a un lado su sistema político con el que, por supuesto, no estoy de acuerdo). Ahora, vayamos al siguiente punto: la comparación entre éste y el sistema fiscal colombiano.

Comparación Singapur VS. Colombia

Colombia es un infierno fiscal, sobre todo, para las empresas. Siempre que el Estado colombiano ha necesito recaudar más dinero, ha puesto sus ojos sobre el tejido empresarial. Es tan cierto esto que, el actual Presidente, Iván Duque, que se vendió como un defensor del empresariado –sabrá Dios qué entiende él sobre aquello–, les dio un tiro de gracia a las empresas con su última Reforma Tributaria, elevando la tasa nominal del Impuesto de Renta hasta el 35%, después de que muchas de ellas salieran gravemente heridas de la crisis. Alguna persona justificará esa acción –y otras similares– diciendo que es la única forma para sostener el gasto social o, desde mi punto de vista, el festín de algunos. Si lo que deseamos tener es una buena calidad de vida, creo que sería absurdo repetir la misma receta una y otra vez, esperando que el resultado sea distinto. ¿Qué tal si, por primera vez, dejamos de saquear TANTO a los ciudadanos y a las empresas? ¡A Singapur le funcionó!

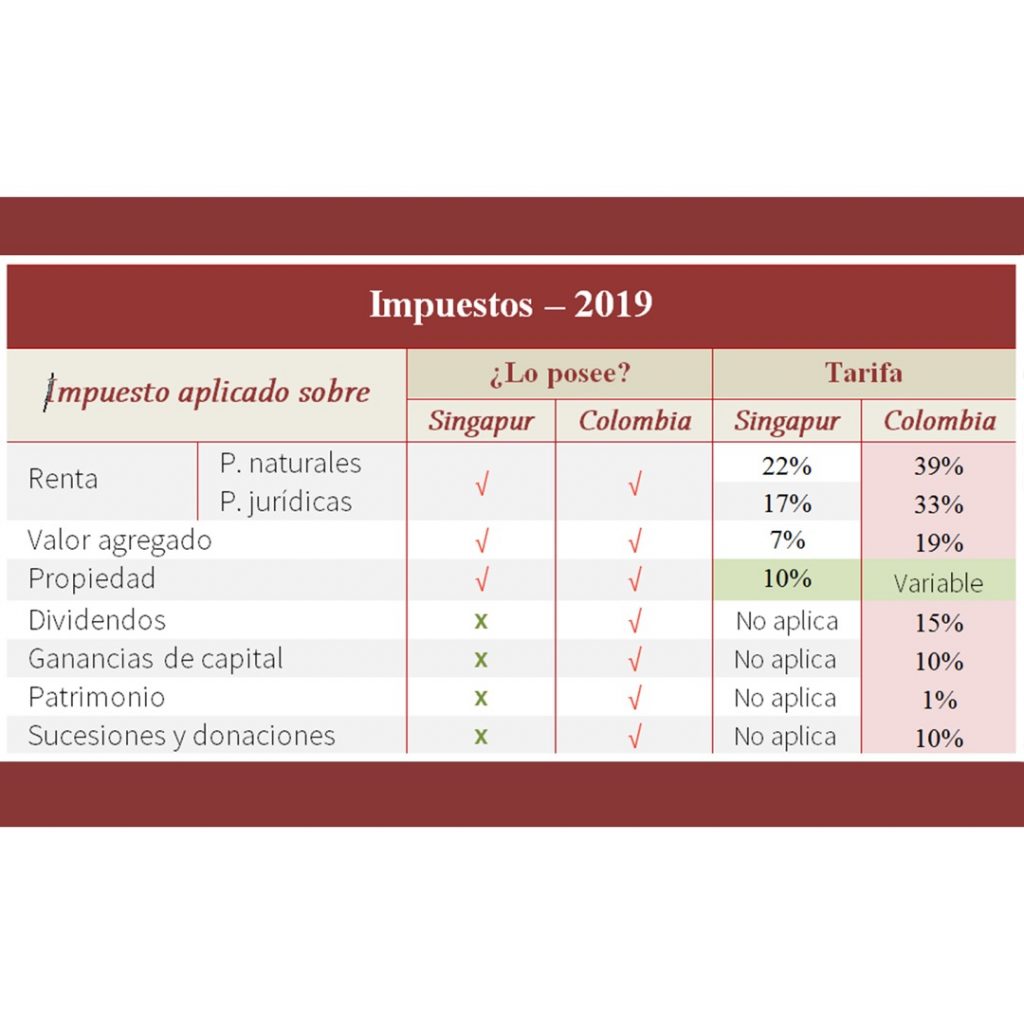

Ahora, veamos si el saqueo que hace el Estado colombiano sirve para algo positivo:

A simple vista, se observa que muchos de los impuestos en Colombia tienden a ser más altos que los impuestos en Singapur. Esto debería, bajo las premisas que esgrimen algunos, ser funcional al momento de procurar un mayor desarrollo social… pero nada más alejado de la realidad.

Comparemos el Índice de desarrollo humano (IDH) y el gasto público de ambos países:

En Colombia, a pesar de que el Estado se apropia de una gran parte del total de lo producido cada año, no existe un alto grado de desarrollo que pueda corresponder a lo que el Estado Social de Derecho promete; al contrario, cada vez que intenta resolver un problema mediante la “Justicia Tributaria” –resentimiento fiscal, en realidad– parece crear dos nuevos. Pero NO pretendo afirmar con lo anterior, que es un requisito fundamental tener un sistema fiscal diminuto para que exista un gran desarrollo socioeconómico; países como Dinamarca son la prueba de que no necesariamente es así (aunque este castiga menos a su tejido empresarial que Colombia). Sin embargo, cuando durante tanto tiempo se ha aplicado la misma fórmula y no se observan cambios sustanciales, sino un estancamiento, el sentido común nos debería decir que hay que probar nuevas vías.

Aquí no cabe un impuesto más, pero tampoco un gasto público adicional. Ambas recetas han fracaso y alimentan, en parte, al político corrupto y al civil oportunista, que al igual que el Estado, no tienen otro interés más que el de parasitar a otros.

Referencias

Banco Mundial. (2019). GDP per capita, PPP (current international $).

Datosmacro.com. (2022). Gasto público. Recuperado el 5 de julio de 2022 de: https://datosmacro.expansion.com/estado/gasto.

DIAN: Dirección de Impuestos y Aduanas Nacionales. (2019). Estatuto Tributario.

Hawksford. (2019). Singapore Tax and Accounting Guide.

Programa de las Naciones Unidas para el Desarrollo (PNUD). (2020). Informe sobre Desarrollo Humano 2020.

Este artículo apareció por primera vez en nuestro medio aliado El Bastión.

Comentar