![]() Cada cierto tiempo, el Tesoro americano se enfrenta al problema del techo de deuda que marca el Congreso de los Estados Unidos. En este artículo explicaré brevemente qué es el techo de deuda, qué problema genera, y trataré tres (3) métodos que el Gobierno y el Tesoro de los Estados Unidos pueden llevar a cabo para saltárselo temporalmente y evitar caer en quiebra.

Cada cierto tiempo, el Tesoro americano se enfrenta al problema del techo de deuda que marca el Congreso de los Estados Unidos. En este artículo explicaré brevemente qué es el techo de deuda, qué problema genera, y trataré tres (3) métodos que el Gobierno y el Tesoro de los Estados Unidos pueden llevar a cabo para saltárselo temporalmente y evitar caer en quiebra.

El problema estadounidense con el límite de deuda

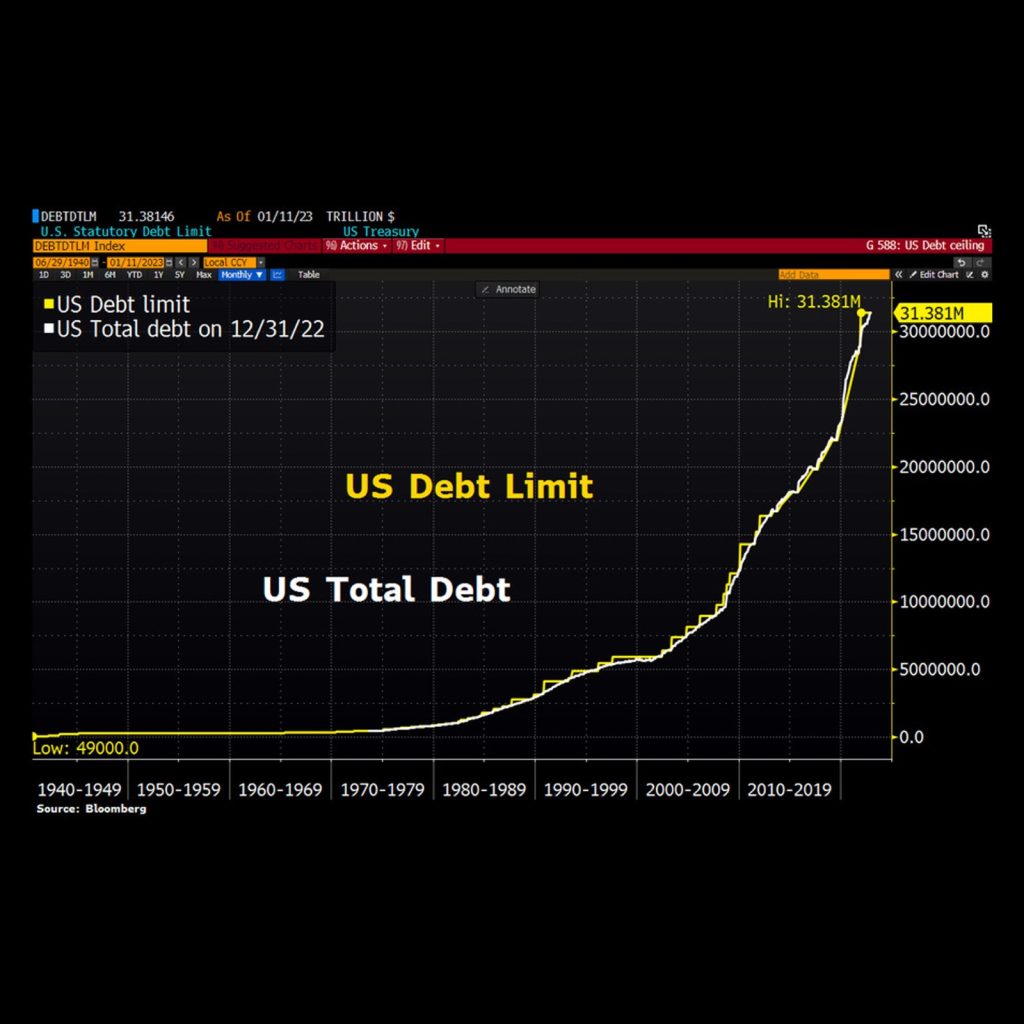

De tanto en tanto, surge la noticia de que el Tesoro de los Estados Unidos está próximo a alcanzar el límite de deuda. Este límite lo establece el Congreso, por lo que corresponde llegar a un acuerdo entre demócratas y republicanos. Cuando se demora surgen los problemas: si el Tesoro alcanza la cantidad nominal de deuda que establece el límite sin que el Congreso apruebe un nuevo techo o lo suspenda temporalmente, deberá tomar medidas extraordinarias para garantizar, mientras se pueda, el pago de las obligaciones contraídas previamente. En el caso de que se demore en exceso, el Tesoro podría quedarse sin dinero e incumplir sus compromisos legales y financieros, provocando el impago de la deuda de los Estados Unidos.

El límite de deuda surge con la Second Liberty Loan Act of 1917 (LUNA Library, s.f.) –el lector que quiera saber más sobre los orígenes y evolución posterior del límite de deuda, puede encontrar interesante el artículo The Public Debt Limit de Cooke y Katzen (1954)–. Según el Tesoro de los Estados Unidos (U.S. Department of the Treasury, s.f.), desde 1960, el Congreso ha actuado 78 veces distintas para elevar permanentemente, prorrogar temporalmente o revisar la definición del límite de deuda.

El pasado 19 de enero, Janet Yellen, Secretaria del Tesoro, informó al Congreso que, debido al límite de deuda, el Tesoro iniciaba medidas extraordinarias ante la imposibilidad de emisión de nueva deuda pública (Yellen, 2023; U.S. Department of the Treasury, 2023).

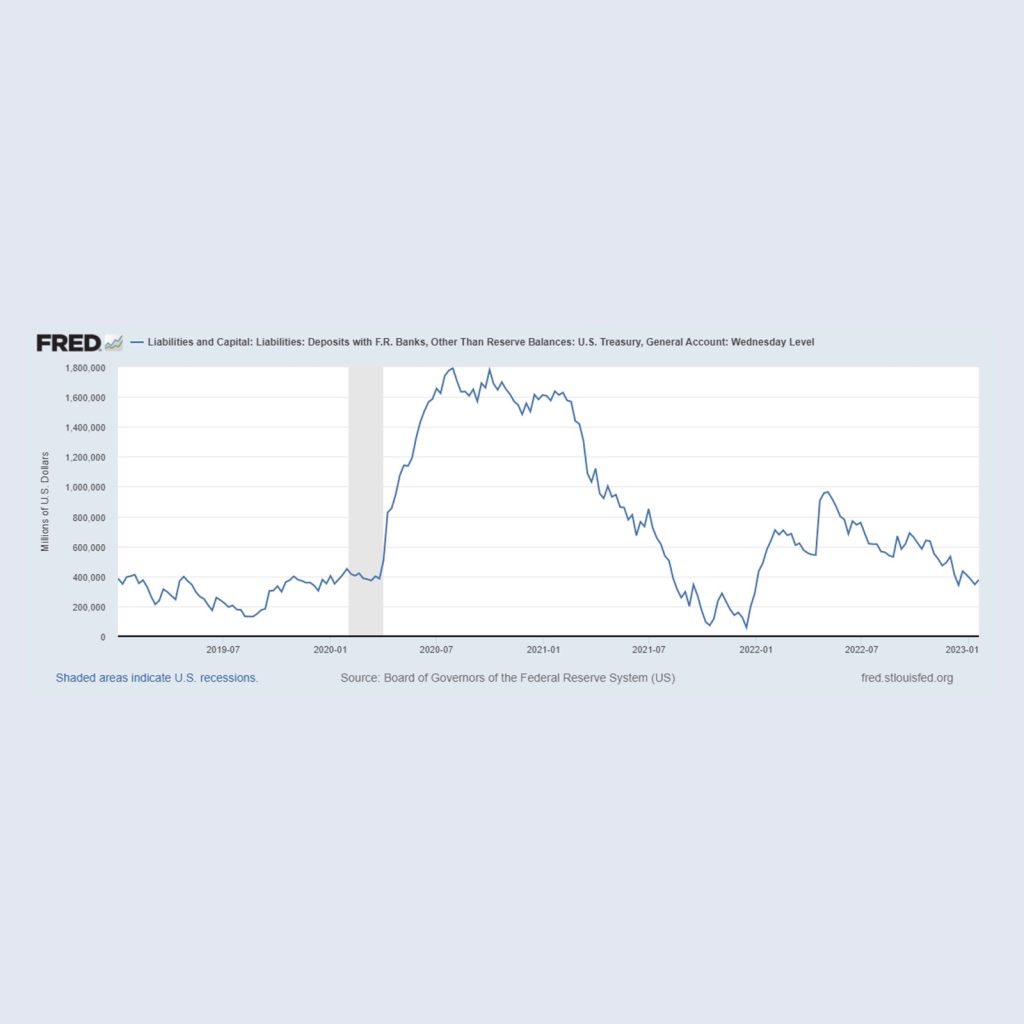

A partir de ahora, el Tesoro deberá hacer frente a los gastos corrientes y al pago de la deuda pública que venza con los ingresos que obtenga de la recaudación de impuestos y con el dinero que tiene en la Treasury General Account (TGA).

Dado que este es un problema recurrente que surge cada pocos años, se han propuesto diferentes medidas ingeniosas para saltarse contablemente este límite.

La 14.ª Enmienda

El límite legal de deuda restringe la cantidad de fondos que el Tesoro puede tomar prestado para hacer frente a las obligaciones financieras del Gobierno. Como se ha comentado anteriormente, este límite podría impedir que dichas obligaciones puedan cumplirse a tiempo, lo cual, chocaría también con la Decimocuarta Enmienda de la Constitución de los Estados Unidos.

“The validity of the public debt of the United States, authorized by law, including debts incurred for payment of pensions and bounties for services in suppressing insurrection or rebellion, shall not be questioned.”

–Constitution of the United States [U.S. Constitution]. 14th Amendment, Section 4 (EEUU).

Este apartado exige que la validez de la deuda pública de los Estados Unidos no puede ser cuestionada, situación que podría darse por parte de los tenedores de esta deuda en caso de que la posibilidad de impago no fuese despreciable.

El Presidente de los Estados Unidos podría invocar la 14.ª Enmienda, ordenar a la Secretaria del Tesoro que ignore el techo de la deuda y emita nuevos bonos del Tesoro netos por encima del límite fijado por el Congreso para hacer frente a las obligaciones de gasto y a la deuda nacional previamente autorizadas, y dejar que el Tribunal Supremo de los EEUU dirima más tarde cuando se cuestione esta decisión.

La moneda del trillón de dólares

La propuesta más conocida para saltarse el límite de deuda que el Congreso impone al Tesoro es la acuñación de la moneda de platino del billón de dólares (USD$ 1 trillion coin).

El Tesoro tiene cierta libertad para mandar acuñar monedas a la U.S. Mint (Casa de la Moneda de los Estados Unidos). Tanto las denominaciones como el contenido en metales preciosos están reguladas en el Título 31 del U.S. Code. Estas monedas pueden ser de oro y plata con denominaciones de 1, 5, 10, 25 o 50 dólares. Además de que su máxima denominación es de USD$ 50, su contenido en metales preciosos es superior a su valor facial y cotiza en el mercado por su valor en oro o plata en vez de por este. El valor nominal es sólo simbólico y en realidad ya no significa nada.

Sin embargo, no existen restricciones para las monedas de platino:

“The Secretary may mint and issue platinum bullion coins and proof platinum coins in accordance with such specifications, designs, varieties, quantities, denominations, and inscriptions as the Secretary, in the Secretary’s discretion, may prescribe from time to time.”

–U.S. Code [U.S. Code]. Title 31, Subtitle IV, Chapter 51, Subchapter II, § 5112 (k) – Denominations, specifications, and design of coins (EEUU).

Así, la ley otorga al Secretario del Tesoro (actualmente, Janet Yellen) la discreción sobre las especificaciones, diseños, variedades, cantidades, denominaciones e inscripciones de las monedas de platino.

Cuando el Tesoro manda acuñar las monedas de metales no preciosos, las vende a la Reserva Federal por su valor facial. Por lo tanto, la acuñación de una moneda de 1 billón de dólares de platino no supone un problema legal, no obstante, existe la duda razonable de si la FED aceptaría en depósito dicha moneda o lo impugnaría.

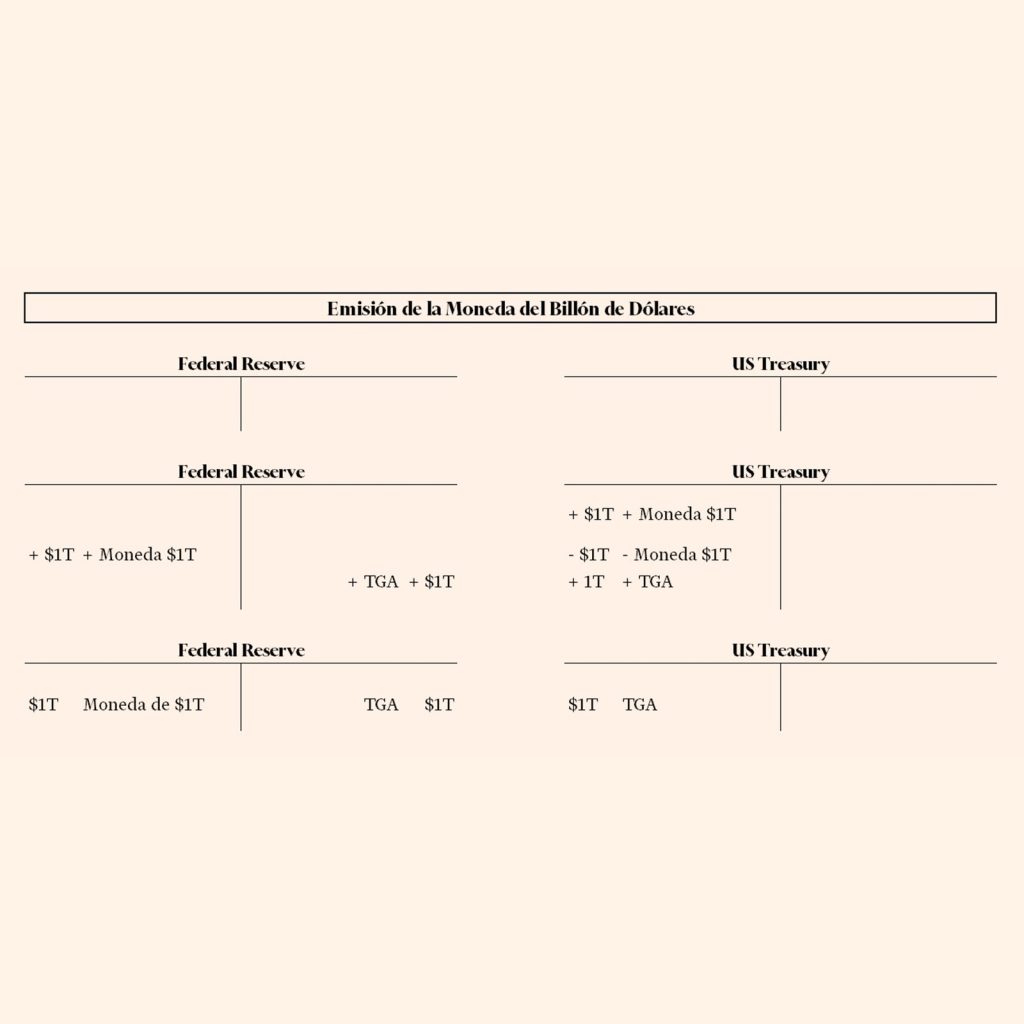

Veamos cómo sería contablemente:

El Tesoro crea una moneda de 1 billón de dólares que formaría parte de su activo. El capital sería aumentado por la misma cantidad, aunque esto no se muestre en la anterior imagen. Posteriormente, esta moneda se depositaría en la Reserva Federal, que produciría un aumento en la Treasury General Account o TGA. De este modo, el Tesoro convertiría dicha moneda en fondos en su cuenta en la Reserva Federal, estando estos fondos disponibles para ser gastados si fuese necesario.

Los bonos de alto rendimiento

El tercer y último método de este artículo es la posibilidad de emisión de deuda de alto rendimiento o altos tipos de interés.

El tipo de interés a día de hoy de un bono americano a un (1) año es de 4,68%. Redondeémoslo al 4,5% por simplicidad. Entonces, el Tesoro actualmente puede emitir un bono con valor facial de 1.000 dólares a este tipo de interés. Eso significa que hoy pagas 1.000 dólares al Tesoro y dentro de un año el Tesoro te devuelve 1.000 dólares de principal más 45 dólares de intereses.

Sin embargo, la ley que limita la cantidad de deuda lo que restringe es el importe nominal de las obligaciones, es decir, solo el principal cuenta para el límite legal y no los intereses.

“The face amount of obligations issued under this chapter and the face amount of obligations whose principal and interest are guaranteed by the United States Government (except guaranteed obligations held by the Secretary of the Treasury) may not be more than $14,294,000,000,000, outstanding at one time, subject to changes periodically made in that amount as provided by law through the congressional budget process described in Rule XLIX [1] of the Rules of the House of Representatives or as provided by section 3101A or otherwise.”

–U.S. Code [U.S. Code]. Title 31, Subtitle III, Chapter 31, Subchapter I, § 3101 (b) – Public debt limit (EEUU).

Por ello, el Tesoro podría emitir un bono a un (1) año a un tipo de interés del 109% por el cual obtienes 2.090 dólares: 1.000 del valor nominal y 1.090 de los intereses. Aunque su valor nominal fuese de 1.000, su valor actual de mercado sería de 2.000 dólares, ya que es económicamente idéntico a dos bonos al 4,5% del ejemplo anterior: el Tesoro te estaría vendiendo un bono con valor nominal de 1.000 por 2.000 dólares. El Tesoro obtendría de este modo 2.000 dólares en efectivo, pero anotándose una deuda por un valor de 1.000.

Así, cada vez que venciesen 1.000 dólares de deuda “antigua”, el Tesoro podría pagarlos vendiendo 1.000 dólares de deuda “nueva” de alto rendimiento por 2.000 y quedarse con los 1.000 dólares extra para pagar sus gastos hasta que se ampliase el límite de deuda.

Esto podría realizarse ya que la ley le permite emitir bonos a cualquier tipo de interés:

“(…) The Secretary may issue bonds authorized by this section to the public and to Government accounts at any annual interest rate and prescribe conditions under section 3121 of this title.”

–U.S. Code [U.S. Code]. Title 31, Subtitle III, Chapter 31, Subchapter I, § 3102 (a) – Bonds (EEUU).

Y también le permite decidir el precio de oferta y el interés de cualquier emisión:

“In issuing obligations under sections 3102–3104 of this title, the Secretary of the Treasury may prescribe: […] regulations on the conditions under which the obligation will be offered for sale, including whether it will be offered for sale on a competitive or other basis; […] the offering price and interest rate.”

–U.S. Code [U.S. Code]. Title 31, Subtitle III, Chapter 31, Subchapter II, § 3121 (a.2.3.) – Procedure (EEUU).

De todas maneras, habría que ver cómo reaccionaría el mercado de renta fija a estas nuevas y especiales emisiones.

Referencias

Cooke, H. J., & Katzen, M. (1954). The Public Debt Limit. The Journal of Finance, 9(3), 298-303. https://doi.org/10.2307/2976566.

LUNA Library. (s.f.). The Second Liberty Loan Act of 1917. University of Colorado Boulder. https://cudl.colorado.edu/MediaManager/srvr?mediafile=MISC/UCBOULDERCB1-58-NA/1459/i71767551.pdf.

U.S. Department of the Treasury. (s.f.). Debt Limit. U.S. Department of the Treasury. Recuperado el 18 de febrero de 2023 de: https://home.treasury.gov/policy-issues/financial-markets-financial-institutions-and-fiscal-service/debt-limit.

U.S. Department of the Treasury. (2023, 19 de enero). Description of the Extraordinary Measures. U.S. Department of the Treasury. Recuperado el 18 de febrero de 2023 de: https://home.treasury.gov/system/files/136/Description_Extraordinary_Measures-2023_01_19.pdf.

Yellen, J. L. (2023, 19 de enero). Janet L. Yellen to Kevin McCarthy: Debt Limit Letter to U.S. House of Representatives; January 19, 2023 [carta]. Recuperado el 18 de febrero de 2023 de: https://home.treasury.gov/system/files/136/Debt-Limit-Letter-to-Congress-20230119-McCarthy.pdf.

La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar