![]()

Durante las últimas semanas algunas personas han sugerido financiar programas sociales y parte del déficit originado por el COVID-19 con una impresión monetaria temporal. A falta de ambiente político para aumentar los ingresos del Estado vía impuestos, empiezan a surgir propuestas desesperadas que echarían por la borda la credibilidad que ha ganado el Banco de la República con mucho esfuerzo.

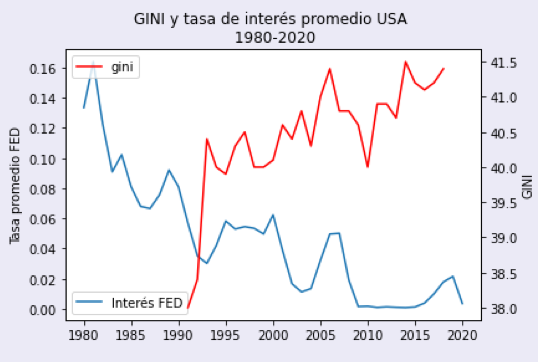

Se han argumentado que la impresión de dinero no generará efectos sobre la inflación, pues Estados Unidos y la Unión Europea llevan varios años (más o menos desde el 2009) con una política monetaria laxa y sin inflación. Sin embargo, los datos muestran otra historia. La expansión de la masa monetaria en América Latina tiene una alta correlación con la inflación, como lo muestra la siguiente gráfica.

Fuente: Banco Mundial.

Además, no es lo mismo mantener una política monetaria expansiva en una economía con moneda de reserva a una como la de Colombia. Una impresión desmedida de pesos terminaría devaluando la moneda y generando hiperinflación. La velocidad en la que esto sucedería sería mayor a si Estados Unidos hiciera lo mismo. El dólar es la moneda más utilizada en transacciones internacionales y la mayor moneda de reserva en el mundo. En un escenario de globalización, los bajos costos en las cadenas de suministro retardarían la inflación en Estado Unidos. Pero, no en Colombia.

Supongamos por un momento que el peso es una moneda de reserva. Una política monetaria laxa terminaría acentuando la desigualdad. Sin importar que se hagan transferencias directas a las personas, una política monetaria expansiva reduce las tasas de interés de los créditos. Las personas con mayor acceso a deuda son los más ricos. El crédito barato permite que quienes más tienen recursos acumulen dinero y lo inviertan en activos que generalmente no generan mayor dinamismo en la economía.

Esto ya pasó en Colombia, cuando el país realizó expansiones monetarias para financiar créditos de fomento para las empresas a tasas muy bajas. Paralelamente existía la Unidad de Poder Adquisitivo (UPAC), que indexaba el valor de las hipotecas y pagaba intereses superiores a los créditos de fomento. Una empresa podía endeudarse con un crédito de fomento e invertir en UPAC y aumentar su patrimonio sin hacer esfuerzos adicionales.

Lo que se ha visto en Estado Unidos con tasas de interés bajas es un aumento en el valor de las acciones, los dividendos, la recompra de acciones y la compra de competidores por parte de empresas dominantes. Este tipo de políticas terminaría aumentando la desigualdad. Para demostrar este punto la siguiente gráfica muestra el coeficiente de Gini, que es una medida de concentración del ingreso en donde un valor de 100 quiere decir que una persona posee toda la riqueza de un país, y cero que todo el mundo tiene lo mismo. Los primeros datos disponibles de Gini para Estados Unidos coinciden con un fuerte recorte de la tasa de interés promedio de la FED. Como se puede ver, a medida que la tasa de interés ha bajado el Gini ha aumentado. Si bien correlación no implica causalidad, es una tendencia que merece atención.

Fuente: Banco Mundial y FRED.

Para concluir, en Colombia, una emisión monetaria para financiar gasto terminaría en inflación y pérdida de riqueza. Además, el Banco de la República perdería el poder y credibilidad que tiene para moldear las expectativas. En el mejor de los casos, el efecto sería una mayor inequidad.

Comentar