![]()

El Banco Central más importante del mundo ha comenzado a tener pérdidas operativas según sus propios datos. ¿Cómo es posible que tenga pérdidas y qué repercusiones tiene esto en su balance? Lo describo a continuación.

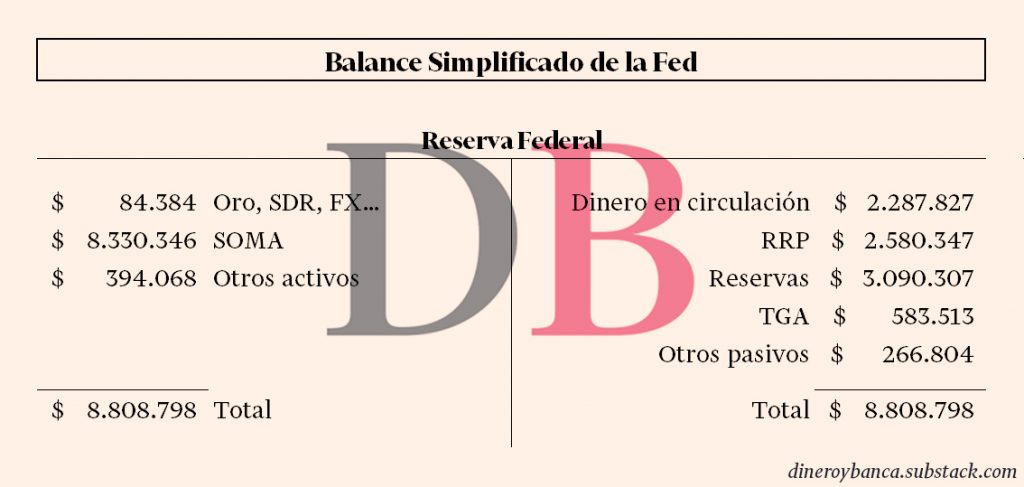

Antes de entrar al meollo de la cuestión, veamos de manera simplificada el balance de la FED y sus componentes principales.

En el activo tenemos:

- Oro, Derechos especiales de giro (Special drawing rights – SDR), moneda extranjera y activos denominados en moneda extranjera…

- System Open Market Account – SOMA. Es la cartera de valores adquiridos por la FED y representa la gran mayoría de sus activos. Se divide en dos tipos de valores: deuda pública del Tesoro y deuda de agencias federales patrocinadas por el Gobierno.

- Resto de activos.

El pasivo lo conforman:

- Dinero en circulación. Monedas y billetes emitidas por el Banco Central.

- Reverse Repurchase Agreements – RRP. Promesas de recompra de activos del SOMA que la FED ha prestado.

- Reservas bancarias. Cuenta que los bancos comerciales están obligados por ley a tener en la FED. Actualmente, el coeficiente de reserva en los Estados Unidos es del 0%, lo que significa que no hay una cantidad mínima requerida que cada banco comercial deba tener en la cuenta.

- Cuenta General del Tesoro (Treasury General Account – TGA). Como su propio nombre indica, es la cuenta que el Tesoro de los EEUU tiene en la FED.

- Resto de pasivos.

El balance de la Reserva Federal a 13 de octubre de 2022 (en millones de dólares) es el siguiente:

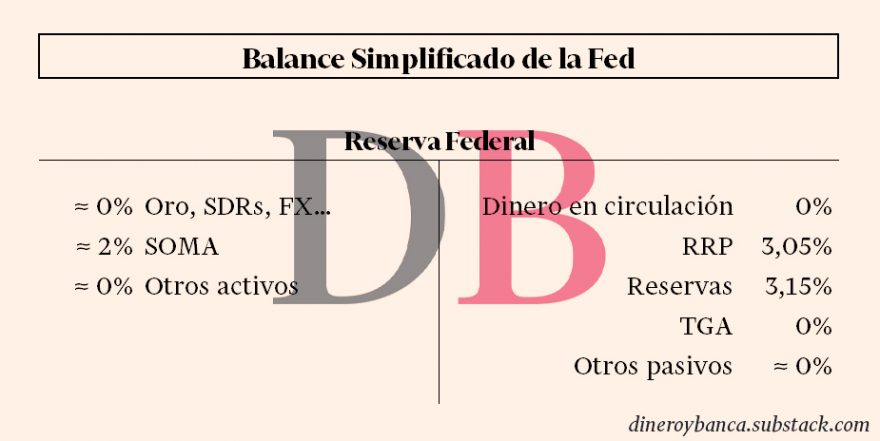

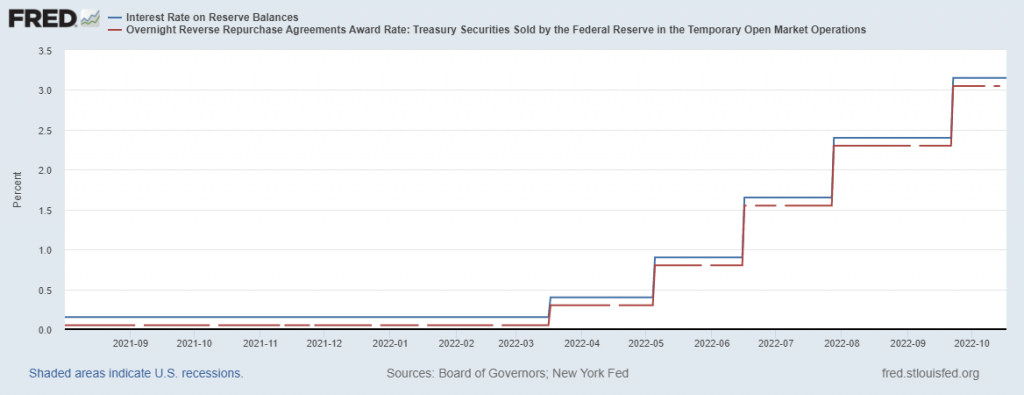

Un aspecto relevante en este tema es el tipo de interés de cada apartado del balance. La FED, mediante sus decisiones de política monetaria, puede determinar el tipo de interés que paga por su pasivo, pero no el de su activo. Así, las permanentes subidas de los tipos de interés han encarecido los costes de su pasivo, mientras que el interés recibido por sus tenencias de activos no se ha visto modificado.

¿Por qué el rendimiento de sus activos no aumenta si el interés de la deuda pública está aumentando?

- Como la FED compra deuda pública con la intención de mantenerla hasta vencimiento, su valor anotado en balance es el coste de adquisición y no el valor a precio de mercado de dichos activos.

- La FED inició previo a la subida de tipos de interés el QT (Quantitative Tightening). Esto significa que ha cesado su compra de nuevos activos y los mantiene en cartera hasta que venzan con el objetivo de reducir el balance. Como no compra nuevos activos, activos a un tipo de interés superior al momento de su adquisición mediante el QE (Quantitative Easing) no aumenta el tipo de interés promedio de dicha cartera.

Ahora, veamos el tipo de interés de cada partida del balance.

Mientras que el SOMA paga aproximadamente un 2% (según cálculos propios), las reservas se remuneran al 3,15% (Interest on Reserve Balances – IORB) y los ON RRP se remuneran al 3,05% (ON RRP Award Rate – RRPONTSYAWARD).

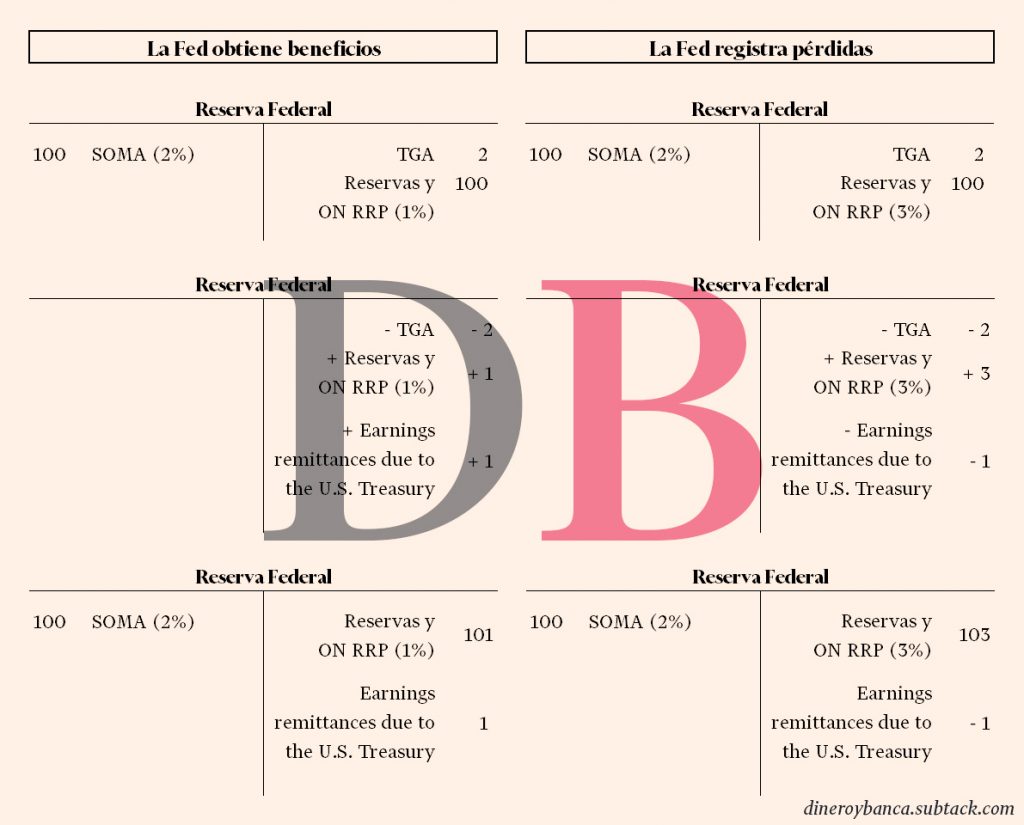

Por tanto, la necesidad de la política monetaria de aumentar los tipos de interés de la Reserva Federal para controlar la inflación, han provocado que el tipo de interés del pasivo sea superior al tipo de interés que cobra por el activo produciendo las notorias pérdidas operativas actuales. Una vez dicho esto, veamos cómo interaccionan de manera simplificada estas partidas en el balance en el caso de que la Reserva Federal obtiene beneficios y en el caso de que registre pérdidas.

En el primer caso, supongamos que su cartera SOMA paga un interés del 2% y que la FED sigue manteniendo una política monetaria laxa por la que remunera a sus acreedores un 1% por las tenencias de reservas o reverse repos en un cierto período de tiempo. En este caso, como la FED recibe más intereses de los que paga, obtendrá a final de período un beneficio.

En el segundo caso, pagando la misma tasa de interés en su cartera SOMA, la FED ha comenzado a endurecer su política monetaria, y para ello paga mayor tipo de interés por las tenencias de reservas o reverse repos, en este ejemplo un 3%. A diferencia del caso contrario, como la FED recibe menos intereses de los que se ha comprometido a pagar, tendrá que anotarse pérdidas.

Cuando obtiene beneficios, este remite parte[1] de los beneficios netos (descontando el coste de las operaciones y el pago de dividendos) al Tesoro de los Estados Unidos. En el caso de pérdida, la particularidad de un Banco Central hace acto de presencia. Mientras haya una pérdida en un período, no se realiza ninguna remesa al Tesoro hasta que los ingresos, a lo largo del tiempo, hayan sido suficientes para cubrir dicha pérdida. El valor de los beneficios que hay que retener para cubrir esta pérdida se denomina “activo diferido” y se contabiliza como un pasivo negativo en el balance de la Reserva Federal.

Cuando obtiene beneficios, este remite parte[1] de los que son netos (descontando el coste de las operaciones y el pago de dividendos) al Tesoro de los Estados Unidos. En el caso de pérdida, la particularidad de un Banco Central hace acto de presencia; mientras haya una pérdida en un período, no se realiza ninguna remesa al Tesoro hasta que los ingresos, a lo largo del tiempo, hayan sido suficientes para cubrir dicha pérdida. El valor de los beneficios que hay que retener para cubrir esta pérdida se denomina “activo diferido” y se contabiliza como un pasivo negativo en el balance de la Reserva Federal.

Por tanto, el Banco Central de los Estados Unidos, la Reserva Federal, no puede quebrar, ya que su particular contabilidad le impide reducir su capital en caso de pérdida y por ello la posibilidad de tener un capital negativo.

Notas finales:

[1] “A partir del 1 de enero de 2021, la Federal Reserve Act fue modificada para limitar los excedentes agregados de los Bancos de la Reserva a 6.785 millones de dólares. La Federal Reserve Act exige que cualquier cantidad de los fondos excedentes agregados de los Bancos de la Reserva que exceda, o pueda exceder, la limitación agregada de 6.785 millones de dólares será transferida a la Junta de Gobernadores para su transferencia al Tesoro”. (Financial Accounting Manual for Federal Reserve Banks, Enero de 2022, p. 65).

[2] La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar