Durante la semana del 02 al 06 de septiembre de 2024, los mercados tanto globales como locales han experimentado una serie de retos económicos y políticos significativos. En Estados Unidos, la dinámica del mercado laboral ha reflejado una combinación de fortalezas en ciertos sectores y debilidades generales, influyendo directamente en las expectativas futuras de la política monetaria de la Reserva Federal. En Europa, a pesar de un crecimiento económico modesto, la estabilidad se mantiene a través de una política monetaria cautelosa. Mientras tanto, en Asia, la prudencia sigue siendo la norma ante la incertidumbre económica futura.

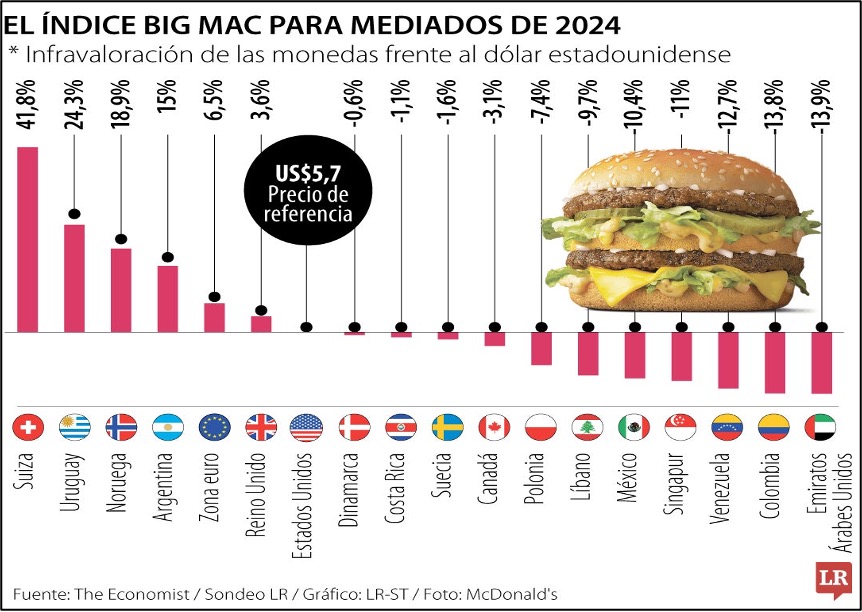

En Colombia, se destaca una tendencia hacia la recuperación económica, apoyada por datos alentadores en los índices de confianza comercial e industrial. La semana también estuvo marcada por desarrollos significativos como la propuesta de una nueva reforma tributaria y una ejecución presupuestal nacional eficiente, enfocada en el manejo adecuado de la inflación y ajustes en la política monetaria. Además, el Índice Big Mac ha ofrecido una visión interesante sobre la paridad del poder adquisitivo en Colombia, proporcionando una comparación directa con estándares globales y evidenciando las fluctuaciones en la fuerza relativa de la moneda local.

EE.UU.

Esta semana ha sido crucial para entender la dinámica del mercado laboral en Estados Unidos, especialmente tras los preocupantes datos de empleo de julio que encendieron las alarmas sobre una posible recesión. Estos resultados son fundamentales para las futuras decisiones sobre las tasas de interés de la Reserva Federal, programadas para el 18 de septiembre.

El inicio de la semana se marcó por el festivo de Labor Day, retrasando la publicación de datos importantes hasta el martes. El PMI de manufactura del ISM para agosto se situó en 47.2, ligeramente por debajo de las expectativas pero mostrando una leve mejora respecto al 46.8 de julio. A pesar de que estos números siguen indicando una contracción (por debajo de 50), el informe destaca que la producción sigue en expansión a mediano plazo. Este dato fue complementado por el PMI de S&P Global, que también evidenció una caída, ubicándose en 47.9 en agosto.

En cuanto al empleo, el informe JOLTS reveló una disminución en las vacantes de empleo a 7.67 millones en julio, el nivel más bajo desde enero de 2021, y por debajo de las expectativas de 8.1 millones. Aunque los despidos se incrementaron, las contrataciones también subieron, indicando cierta resiliencia en el mercado laboral. El Beige Book de la Fed reflejó una estabilidad o ligero aumento en el empleo, aunque notó que las empresas están siendo más cautelosas en sus contrataciones debido a la incertidumbre económica.

El informe ADP fue menos alentador, mostrando que las nóminas privadas solo añadieron 99,000 trabajos en agosto, el crecimiento más bajo en más de tres años y medio. Sin embargo, el sector de servicios mostró signos de fortaleza, con los PMI de servicios del ISM y S&P Global superando las expectativas.

El cierre de la semana no ofreció claridad, con las nóminas no agrícolas agregando solo 142,000 empleos en agosto, por debajo de las expectativas. Aunque la tasa de desempleo se redujo a 4.2%, los datos revisados sugieren que la creación de empleo ha sido más débil en los últimos meses de lo previamente estimado.

Los mercados reaccionaron negativamente a estos datos mixtos, con caídas en los principales índices bursátiles y un aumento en la volatilidad del dólar. Los bonos del Tesoro a 10 años alcanzaron su rendimiento más bajo en más de un año, mientras que las expectativas de recorte de tasas se mantienen divididas.

Europa

En Europa, el empleo en la Eurozona creció un modesto 0.2% en el segundo trimestre de 2024, manteniendo la estabilidad vista en los últimos trimestres. El crecimiento del PIB de la Eurozona fue revisado a la baja, registrando un aumento del +0.2% en el segundo trimestre, con una caída en el consumo de los hogares y la inversión. Estos datos reflejan los desafíos económicos que enfrenta Europa en medio de incertidumbres globales y una política monetaria cautelosa del Banco Central Europeo.

Asia

En Asia, particularmente en China, los operadores siguen siendo cautelosos después de la reciente declaración del Banco Central indicando margen para reducir el coeficiente de reservas obligatorias. En Japón, el índice económico líder subió a 109.5 en julio, reflejando una recuperación modesta en las expectativas económicas futuras.

Colombia

Desempeño del Sector Comercial e Industrial en Colombia

En Colombia, los indicadores de confianza para el sector comercial e industrial han presentado mejoras notables que sugieren una recuperación económica gradual. Según el Índice de Confianza Comercial de Fedesarrollo, hubo un incremento significativo de 8.4 puntos en julio, alcanzando un nivel de 17 puntos. Este aumento se atribuye principalmente a una reducción en las existencias y a perspectivas más positivas sobre la situación económica actual y futura.

Por otro lado, el Índice de Confianza Industrial, aunque sigue en territorio pesimista, mostró una mejora con un avance mensual de 1.9 puntos, alcanzando un balance de -1.2 puntos. Este progreso se debe en parte a una mayor cantidad de pedidos y expectativas de producción elevadas para el próximo trimestre.

Proceso de Desinflación y Perspectivas Económicas

El proceso de desinflación en Colombia continuó avanzando en agosto, con una inflación mensual estimada de 0.27%, lo que redujo la inflación anual a 6.40% desde el 6.86% de julio. Este comportamiento favorable se vio influenciado por la estabilidad de los precios de los alimentos perecederos y la energía, aunque se enfrentaron desafíos como el ajuste en los precios del combustible y las tarifas de peaje.

Balanza Comercial y Déficit de Cuenta Corriente

Se estima que el desbalance comercial de bienes y servicios para el segundo trimestre de 2024 alcanzó el 2% del PIB. Aunque esto implica un leve deterioro, refleja una menor volatilidad en comparación con trimestres anteriores. Este ajuste se debe al crecimiento económico que ha superado las expectativas en los primeros dos trimestres del año y al continuo apoyo de las remesas como principal financiador del déficit. Sin embargo, el déficit de salida de rentas factoriales ha mostrado un incremento, particularmente debido a los altos precios del petróleo y un incremento en las importaciones fomentado por un aumento en el consumo de los hogares.

Renta Variable

Esta semana, los mercados de valores enfrentaron un panorama adverso, marcado por una caída considerable en Wall Street, con los principales índices registrando su peor rendimiento semanal desde marzo de 2023. El S&P 500 retrocedió un 4.3%, el Nasdaq Composite descendió un 5.8%, y el Dow Jones Industrial Average bajó un 2.9%. Esta tendencia descendente se debió en gran parte a las preocupaciones suscitadas por un informe de empleo en Estados Unidos más débil de lo esperado para agosto, que ha alimentado el temor a una desaceleración sostenida del mercado laboral. Este ambiente pesimista también ha tenido repercusiones en la aversión al riesgo, afectando inversamente la confianza de los inversores y la valoración de las acciones, especialmente en el sector tecnológico.

Europa

En contraste, los mercados europeos mostraron un comportamiento más positivo durante la semana. Índices como el DAX, Stoxx600, IBEX, CAC 40, y FTSE 100 experimentaron incrementos semanales, impulsados por datos favorables de inflación en la zona euro que sugieren una posible continuación de los recortes de tasas de interés por parte del Banco Central Europeo. Estos resultados reflejan una relativa estabilidad en el contexto europeo, pese a los desafíos globales.

Colombia

El mercado local colombiano, representado por el índice MSCI Colcap, experimentó una desvalorización semanal de -2.5%, cerrando en 1.328 puntos. Las acciones con mayores pérdidas fueron las de Canacol y Ecopetrol, mientras que PF Grupo Argos y Grupo Argos vieron mejoras en su valoración. Adicionalmente, la confianza comercial y la confianza industrial en Colombia mostraron signos alentadores en julio, con mejoras en los índices de Fedesarrollo, lo cual indica una recuperación económica lenta pero estable. Se espera que este impulso continúe a medida que la inflación se modera y las condiciones del mercado interno mejoran.

Perspectivas y Expectativas

Con la cercanía de la decisión sobre las tasas de interés de la Reserva Federal el 18 de septiembre, el foco de los inversores se centra ahora en las señales que podrían influir en esta determinación. La resiliencia del mercado laboral estadounidense, junto con las cifras salariales y la inflación, serán claves para definir el rumbo de las políticas monetarias. A nivel local, los inversionistas mantendrán su atención en los desarrollos económicos y políticos que podrían impactar el mercado, especialmente con el rebalanceo del FTSE Russell previsto para el 20 de septiembre.

En conclusión, mientras los mercados globales navegan por un periodo de incertidumbre y ajuste, la economía colombiana muestra señales de fortaleza relativa, ofreciendo un contexto mixto para los inversores locales e internacionales.

Renta Fija

EE.UU.

La semana pasada, el mercado de bonos del Tesoro de EE.UU. experimentó una baja significativa en los rendimientos, impulsada por las declaraciones de Christopher Waller, miembro de la Reserva Federal, quien expresó su apoyo a un posible recorte agresivo de tasas de interés. Esta postura, conocida como “front-loading”, sugiere una aceleración en la reducción de las tasas si los datos entrantes lo justifican. En respuesta, los rendimientos del bono a 2 años cayeron aproximadamente 12 puntos básicos (pbs), con un marcado ensanchamiento en los diferenciales 2s10s y 5s30s. Los mercados ahora anticipan unos 40 pbs de recortes para la próxima reunión de septiembre, un aumento respecto a las expectativas previas. La posibilidad de hasta 120 pbs de recortes para finales de año refleja una dinámica de mercado influenciada por la necesidad percibida de reducir los costos de endeudamiento para apuntalar la economía.

Europa

En Europa, la mayoría de las curvas de rendimiento cerraron con ganancias, con expectativas crecientes de recortes en las tasas por parte del Banco Central Europeo (BCE), proyectando un alivio de hasta 66 pbs para fin de año y 178 pbs para finales de 2025. Los gilts del Reino Unido y los bunds alemanes también reflejaron un movimiento similar, aunque con un ritmo más moderado en comparación con los bonos del Tesoro de EE.UU.

Mercados Emergentes

Los mercados de bonos en economías emergentes presentaron resultados mixtos. En Brasil, los rendimientos mostraron pocos cambios con un ligero ajuste en los plazos más largos. México, por su parte, vio una caída en los rendimientos a lo largo de la curva, destacando un mercado que sigue adaptándose a las condiciones económicas globales y locales cambiantes.

Colombia

En Colombia, la jornada estuvo marcada por valorizaciones en la mayoría de los nodos de la curva TES-TF, con una apreciación notable en los bonos con vencimiento en 2026. Las expectativas de una continuación en el proceso de desinflación y las proyecciones de recortes en la tasa de interés del Banco de la República influenciaron positivamente el mercado. Sin embargo, las preocupaciones sobre el déficit de cuenta corriente y el debate en curso sobre el presupuesto del gobierno para 2025 podrían introducir volatilidad en las próximas semanas.

Perspectivas y Estrategias

El mercado de renta fija sigue siendo un campo de incertidumbre y oportunidad. Los inversores deben estar atentos a los datos entrantes, especialmente los informes de precios al consumidor y al productor en EE.UU. y los datos de inflación en Colombia, que proporcionarán indicaciones cruciales sobre las futuras decisiones de política monetaria. A medida que se acerca la próxima reunión de la FED, la estrategia de “front-loading” podría llevar a ajustes significativos en las carteras de renta fija, con implicaciones para los rendimientos y la valoración de los bonos tanto en mercados desarrollados como emergentes.

Divisas

Tendencias en el Dólar Estadounidense (DXY)

El índice del dólar estadounidense (DXY) mostró fluctuaciones significativas a lo largo de la semana, alcanzando mínimos anuales de 100.6 unidades debido a los datos mixtos provenientes de las nóminas no agrícolas de agosto. A pesar de la posibilidad de un recorte de 50 puntos básicos en la próxima reunión de la Fed, los mercados parecen haber sobreestimado la necesidad de una flexibilización monetaria más agresiva. Al final de la semana, el DXY se recuperó a 101.18 unidades, impulsado por un repunte en la confianza del consumidor y revisiones al alza en el PIB del segundo trimestre de EE.UU.

Comportamiento del Peso Colombiano (USDCOP)

El peso colombiano experimentó una depreciación frente al dólar estadounidense, cerrando la semana en 4,178.45, lo que representa una depreciación semanal de 3.8%. Este movimiento fue influenciado por un aumento en la confianza del consumidor en EE.UU., que mejoró las perspectivas sobre la economía estadounidense y reforzó el dólar. A nivel local, la confianza comercial y la mejora en la confianza industrial ofrecieron soporte al peso, aunque las preocupaciones sobre la política monetaria y fiscal continuaron afectando la moneda.

Euro Frente al Peso Colombiano (EUR/COP)

El par EUR/USD se mantuvo estable cerca de los 1.1100 dólares a lo largo de la semana, beneficiándose de los comentarios moderados de la Reserva Federal y un informe de empleo estadounidense más débil de lo esperado. A pesar de un pico hasta 1.1150, el euro experimentó una ligera retracción hacia el final de la semana debido a la recuperación del dólar estadounidense. Los inversionistas continúan vigilando las posibles acciones del Banco Central Europeo respecto a futuros recortes de tasas, lo que mantiene cierta presión sobre el euro. Al cierre, el EUR/COP se situó en 4,631.71, reflejando una depreciación moderada del peso colombiano.

Perspectivas Globales y Volatilidad de las Monedas

La volatilidad en el mercado de divisas se mantuvo elevada a lo largo de la semana, reflejando la incertidumbre global y la fluctuación en los precios de las materias primas. Las monedas emergentes, como el peso colombiano, enfrentaron presiones debido a la incertidumbre económica global y los movimientos en el mercado de materias primas. Por otro lado, el yen japonés y el dólar australiano mostraron comportamientos opuestos, destacando la complejidad del panorama actual en el mercado de divisas.

Avances Significativos en la Ejecución del Presupuesto General de la Nación para 2024

El Ministerio de Hacienda ha informado que, entre enero y agosto de 2024, se han comprometido recursos por $303,6 billones, lo que representa el 60,3% de las apropiaciones vigentes del Presupuesto General de la Nación (PGN) para 2024, cifrado en $503,4 billones. De este total, se han adquirido obligaciones por $256,5 billones, de los cuales el 99,5%, equivalente a $255,2 billones, ya ha sido efectivamente pagado. Notablemente, del monto pagado, $58,8 billones fueron destinados al servicio de la deuda, cubriendo así el 62,3% de lo programado para este rubro en el año.

Más allá del servicio de la deuda, los compromisos contractuales alcanzaron los $244,6 billones, marcando un incremento del 18,1% respecto a los $207 billones comprometidos a finales de agosto de 2023. Este incremento refleja una gestión activa y efectiva en la contratación de bienes y servicios, que ha permitido la recepción de bienes y servicios por valor de $197,6 billones hasta la fecha, representando el 48,3% del gasto total autorizado para el año.

En términos de pagos no relacionados con la deuda, se alcanzó un total de $196,3 billones, lo que equivale al 99,3% de las obligaciones de este tipo y al 48% del presupuesto vigente. Este flujo de caja demuestra la capacidad del gobierno para cumplir con sus compromisos presupuestales de manera eficiente.

A nivel sectorial, la ejecución de agosto alcanzó un 48,3%, un 5,4% más que al final de julio, con 17 de los 31 sectores (55%) mostrando un incremento superior al promedio de ejecución de julio. Particularmente, los sectores de Educación y Salud y Protección Social se destacaron, con ejecuciones del 64% y 62% respectivamente, evidenciando un compromiso significativo con estas áreas vitales para el desarrollo social y económico del país.

No obstante, a pesar de los avances, se observó un leve retroceso del 1,5% en las obligaciones relacionadas con funcionamiento e inversión en comparación con agosto de 2023. Sin embargo, la ejecución en los rubros de inversión sigue siendo prometedora, con un 62,6% del total anual asignado ya comprometido, reflejando un incremento de $11 billones respecto al mismo periodo del año anterior.

Descenso Continuado en la Inflación Anual de Colombia durante Agosto de 2024

En agosto de 2024, el Departamento Administrativo Nacional de Estadística (DANE) reportó una inflación anual del 6.12% en Colombia, con una variación mensual del 0%. Este dato refleja los resultados de las políticas monetarias y fiscales recientes.

El presidente Gustavo Petro destacó la importancia de esta tendencia de inflación, considerándola una oportunidad para revisar y posiblemente reducir las tasas de interés, lo que podría estimular aún más la economía nacional. Esta declaración sugiere una dirección positiva en la gestión económica y señala la posibilidad de futuras acciones para fomentar la inversión y el consumo.

Detalle de las Variaciones por Sectores en Agosto de 2024

- Alimentos y Bebidas No Alcohólicas: Presentaron una disminución de -0.68% en la variación mensual, influenciada principalmente por reducciones en precios de productos como papas, tomate de árbol y cebolla.

- Restaurantes y Hoteles: Este sector mostró un aumento del 0.31%, reflejando ajustes en los precios que podrían estar vinculados a la recuperación económica post-pandemia.

- Alojamiento, Agua, Electricidad, Gas y Otros Combustibles: Experimentaron un aumento del 0.30%. Este incremento se debe en parte a subidas en los precios del gas y los alquileres, tanto efectivos como imputados.

- Educación: Reportó la mayor variación anual con un 10.60%, destacando incrementos en educación secundaria y educación preescolar y básica primaria.

- Transporte: Mostró una variación mensual del 0.13%, indicando ajustes moderados posiblemente relacionados con los costos de combustibles y mantenimiento vehicular.

Implicaciones Regionales

- Florencia (Caquetá): Presentó el mayor aumento regional con un 0.46%, impulsado principalmente por subidas en los precios de gas y electricidad.

- Tunja: Experimentó la mayor reducción con -0.60%, destacándose bajadas en los precios de frutas frescas y gas.

Este comportamiento inflacionario, caracterizado por una variación mensual del 0% y variaciones significativas en sectores específicos, podría tener un impacto importante en las futuras políticas económicas, especialmente en lo referente a las decisiones sobre las tasas de interés. Estos datos no solo ofrecen una visión sobre la efectividad de las políticas actuales sino que también establecen una base para futuras decisiones económicas orientadas a mantener la estabilidad y promover el crecimiento económico en Colombia.

Revisión de Cifras Revela un Crecimiento Económico Más Sólido en Colombia

El desempeño económico de Colombia continúa mostrando signos de robustez, a pesar de las impresiones preliminares que a menudo subestiman la dinámica real de la economía. La reciente revisión de las cifras del Producto Interno Bruto (PIB) confirma esta tendencia, donde el crecimiento económico nacional exhibe un patrón de recuperación progresiva post-2023, con tasas de crecimiento anuales que alcanzaron el 0.7% en el primer trimestre y el 2.1% en el segundo trimestre de 2024. Las proyecciones indican un crecimiento anual del 1.3% con posibles ajustes al alza.

Esta tendencia de recuperación, sin embargo, viene acompañada de un grado significativo de incertidumbre debido a las frecuentes revisiones en las cifras del PIB, una práctica común que responde a la necesidad de integrar nueva información que mejora la estimación del desempeño económico. El Departamento Administrativo Nacional de Estadística (DANE) juega un papel crucial en este proceso, ajustando periódicamente las cifras en respuesta a datos más completos y precisos.

Históricamente, las revisiones tienden a mostrar un aumento en los componentes de la demanda interna, como la inversión fija, el consumo privado y gubernamental, mientras que las exportaciones tienden a presentar un dinamismo menor. Estos ajustes revelan no solo una demanda interna más fuerte de lo previsto, sino también un incremento en las importaciones, lo que podría indicar un desbalance comercial no anticipado.

Además, sectores como la construcción, la agricultura, y el comercio junto con transporte, alojamiento y servicios de comida suelen experimentar crecimientos superiores a lo inicialmente reportado, sugiriendo un vigor económico que las cifras preliminares no logran captar completamente. Por otro lado, la volatilidad y la incertidumbre se ven exacerbadas en contextos de crisis profundas como la pandemia, donde la magnitud de las revisiones se amplifica, complicando el análisis económico y la toma de decisiones basadas en estas cifras.

En resumen, las revisiones del PIB no solo ajustan nuestra comprensión del crecimiento económico pasado, sino que también ofrecen perspectivas valiosas sobre la salud actual de la economía colombiana y sus sectores productivos. Estos ajustes, lejos de ser meras correcciones estadísticas, tienen profundas implicaciones para la política económica y la planificación empresarial, subrayando la importancia de interpretar con cautela las cifras económicas preliminares y de anticipar posibles revisiones en el análisis económico futuro.

Propuesta de Nueva Reforma Tributaria por el Gobierno de Gustavo Petro

El Ministerio de Hacienda ha delineado su propuesta para la nueva reforma tributaria, con la cual espera recaudar cerca de $12 billones. Esta propuesta fue discutida en una reciente reunión privada entre congresistas y el Ministro de Hacienda, Ricardo Bonilla, y fue divulgada por Wadith Manzur, representante del Partido Conservador.

Principales Cambios Propuestos:

- Reducción del Impuesto de Renta Corporativo: Se propone disminuir este impuesto del 35% al 30%, y del 27% para microempresas, lo que implicaría una reducción de ingresos estatales de $2 billones por cada punto reducido.

- Productos de Energía Renovable: Cambio de categorización de excluidos a exentos, lo cual impactaría los ingresos proyectados.

Incremento en el Impuesto al Carbono: Buscando alinear las políticas ambientales con las necesidades fiscales. - Modificaciones al Impuesto al Patrimonio: Ajustes que buscan incrementar la base tributaria.

- Aumento del Impuesto sobre Ganancias Ocasionales: Propuesta de incremento del 15% al 20%.

- Aplicación de IVA a Plataformas Digitales: Incluyendo apuestas y alojamiento, como las operaciones a través de Airbnb.

- Modificación de la Regla Fiscal: Lo cual permitiría un mayor margen de endeudamiento en 2025.

- Condonaciones de Deudas Tributarias: Enfocadas a agentes retenedores que han incumplido con sus obligaciones fiscales.

Contexto y Debate: El presidente del Congreso, Efraín Cepeda, ha solicitado que la reforma tributaria se discuta independientemente del Presupuesto General de la Nación para 2025, asegurando un análisis más detallado y responsable. Bruce Mac Master, presidente de la ANDI, ha expresado preocupación sobre las implicaciones de la reforma, señalando que las cargas tributarias adicionales podrían llevar al país hacia una recesión, exacerbando los desafíos en un momento de incertidumbre económica.

Preocupaciones Sectoriales: Los sectores económicos y congresistas han expresado su preocupación por los efectos de la reforma, especialmente sobre la carga tributaria que recaería sobre asalariados y empresas. Hay un debate en curso sobre si las medidas propuestas serían suficientes para alcanzar los objetivos fiscales sin comprometer la reactivación económica.

Proceso Legislativo: La reforma debe ser presentada en el Congreso a más tardar el 11 de septiembre, según los términos legales, y ya está generando un debate significativo entre los diversos stakeholders, incluyendo preocupaciones sobre la viabilidad de ciertas medidas y su impacto en el clima de inversión y consumo del país.

Detalles de la Próxima Reforma de Salud en Colombia: Tramitación como Ley Ordinaria y Evaluación Fiscal

El Ministro de Salud, Guillermo Alfonso Jaramillo, confirmó que la nueva propuesta de reforma de salud será radicada en el Congreso la próxima semana. La iniciativa, que se tramitará como Ley Ordinaria, incluirá un estudio fiscal detallado por parte del Ministerio de Hacienda para garantizar su viabilidad financiera.

Principales Aspectos de la Reforma:

Tramitación como Ley Ordinaria: Según el Minsalud, el proyecto se procesará mediante legislación ordinaria, lo que implica un enfoque más directo y potencialmente más rápido en su aprobación, evitando los extensos procesos de revisión constitucional que requieren las leyes estatutarias.

Estudio Fiscal del Ministerio de Hacienda: Desde su concepción, el proyecto ha sido acompañado por análisis financieros que aseguran que los cambios propuestos son sostenibles para la economía del país. Un estudio actualizado será presentado con la radicación del proyecto, proporcionando un marco detallado sobre las implicaciones fiscales hasta 2033.

Viabilidad Fiscal y Retos Anteriores: El foco en la viabilidad fiscal responde a las preocupaciones surgidas en debates anteriores, donde la falta de un marco fiscal claro ha dificultado la progresión de reformas. Aunque el Ministerio de Hacienda ha proporcionado escenarios fiscales previos, estos han sido insuficientes para convencer a expertos económicos y analistas financieros sobre la sostenibilidad del proyecto sin recortes en otras áreas de gasto gubernamental.

Cambios en el Articulado: El Minsalud ha adelantado que la nueva propuesta excluye varios artículos que duplicaban temáticas ya reguladas por otras leyes del sector. Esto incluye iniciativas que han sido implementadas independientemente, como los giros directos de fondos a hospitales y la implementación de Equipos Básicos de Salud en territorios, facilitando una mayor eficiencia y efectividad en la gestión de los recursos de salud.

Foco en la Atención Primaria: Un punto destacado en el borrador de la reforma es la creación de una Cuenta de Atención Primaria en Salud, que integraría diversas fuentes de financiamiento destinadas específicamente a fortalecer la atención primaria. Esto incluiría recursos fiscales y parafiscales nacionales, aportes de solidaridad de los cotizantes y fondos generados por el monopolio de juegos de suerte y azar.

Perspectivas de los Gremios: El ministro Jaramillo destacó que ha existido un acuerdo previo con los principales gremios de aseguradoras, quienes han participado activamente en la formulación de este proyecto. Sin embargo, voceros de Acemi han indicado que no están plenamente informados sobre el contenido final que será presentado.

Implicaciones Políticas y Legislativas: La tramitación como ley ordinaria evita la revisión previa de la Corte Constitucional, lo que podría acelerar su implementación. Sin embargo, sigue siendo crucial el consenso en el Congreso, donde se necesita un debate amplio y abierto para asegurar que los cambios propuestos cuenten con el apoyo necesario para su aprobación y no enfrenten resistencias significativas que podrían obstaculizar su ejecución.

Esta reforma busca no solo revisar la estructura actual del sistema de salud sino también mejorar la eficiencia del financiamiento y la gestión de recursos, asegurando que todos los residentes del país tengan acceso a servicios de salud de calidad sin barreras económicas, geográficas o culturales.

Índice Big Mac: Un Indicador Económico Global y Su Impacto en Colombia

El Índice Big Mac, ideado por “The Economist” en 1986, utiliza el precio de la famosa hamburguesa de McDonald’s para evaluar la paridad del poder adquisitivo entre diversas monedas respecto al dólar estadounidense. Este índice simplificado proporciona una perspectiva única sobre la fuerza relativa de las monedas y el costo de vida en diferentes países.

Concepto del Índice Big Mac

Basado en la teoría de la paridad del poder adquisitivo (PPA), el índice compara el precio de la Big Mac en varios países convertido a dólares estadounidenses. Si el precio de la hamburguesa es más alto en otro país que en EE.UU., se sugiere que la moneda está sobrevaluada; si es más bajo, indica una moneda subvaluada.

Actualizaciones Recientes del Índice

La última actualización del índice reveló que Suiza tiene la moneda más sobrevaluada, lo que refleja un alto costo de vida. Por otro lado, en América Latina, Uruguay muestra una sobrevaluación significativa, destacándose en la región.

Análisis Específico para Colombia

Según un reportaje de Roberto Casas Lugo para “La República”, Colombia ha experimentado cambios notables en su posición dentro del índice. A principios de 2024, el peso colombiano se encontraba infravalorado en un 10.6% frente al dólar, situando a la Big Mac como una de las más “caras” en términos de paridad de poder adquisitivo. Para junio de 2024, esta infravaloración aumentó al 13.8%, moviendo a Colombia más lejos de la paridad con el dólar y alterando su competitividad económica.

Este análisis de Roberto Casas Lugo resalta cómo fluctuaciones en el índice pueden indicar cambios subyacentes en la economía local, potencialmente afectando desde las importaciones hasta el poder adquisitivo general.

Limitaciones y Consideraciones

A pesar de su utilidad, el Índice Big Mac debe ser interpretado con cautela. No captura todas las complejidades económicas ni considera variables como los costos de producción local o políticas fiscales que pueden influir en los precios.

Conclusión

El Índice Big Mac sigue siendo una herramienta educativa valiosa y un indicador económico simplificado que atrae tanto a economistas como al público general. En Colombia, la información proporcionada por Roberto Casas Lugo de “La República” ofrece una perspectiva crucial para comprender la posición económica del país dentro del contexto global y regional, proporcionando una base para futuras discusiones y análisis económicos.

Nota del Autor:

La información contenida en este Resumen Económico Semanal se basa en fuentes de conocimiento público consideradas confiables y tiene como único propósito informar y proporcionar herramientas de análisis a los lectores. Este resumen no constituye una oferta, solicitud o recomendación de compra o venta de ningún activo financiero, ni debe interpretarse como asesoría para la toma de decisiones de inversión, de acuerdo con el artículo 2.40.1.1.2 del Decreto 2555 de 2010.

Las opiniones y proyecciones expresadas en este documento son del autor y no reflejan necesariamente las de ninguna entidad con la que esté asociado. Las inversiones en mercados financieros conllevan riesgos, por lo que es esencial que los lectores realicen su propio análisis o consulten a un profesional antes de tomar decisiones de inversión. El autor no se responsabiliza por la exactitud o idoneidad de la información ni por las pérdidas que puedan derivarse del uso de este resumen.

Comentar