![]() NOTA: Este texto es un extracto del informe Fondos monetarios: La gran competencia del sector bancario en EEUU, realizado para UFM Market Trends en coautoría con Dani Fernández (https://danifernandez.org). El enlace al informe, va en la sección Referencias al final de la publicación.

NOTA: Este texto es un extracto del informe Fondos monetarios: La gran competencia del sector bancario en EEUU, realizado para UFM Market Trends en coautoría con Dani Fernández (https://danifernandez.org). El enlace al informe, va en la sección Referencias al final de la publicación.

¿Qué es un Fondo Monetario?

Los Money Market Mutual Funds (MMMFs), Money Market Funds (MMFs) o, en castellano, fondos del mercado monetario: la gran competencia del sector bancario en los Estados Unidos, son un tipo de Institución de Inversión Colectiva (IIC) cuyo trabajo reside en invertir en activos a corto plazo a cambio de una participación. Estos fondos ofrecen un rendimiento similar a las reservas bancarias o a la deuda pública de corto plazo con unos costos bajos de gestión, y por ello, tener mayor demanda en épocas de tipos de interés alto. Como las participaciones de estos fondos monetarios son rápidamente redimibles, suelen actuar como sustituto casi perfecto de depósitos bancarios.

Aquí analizaremos el funcionamiento de estos fondos de inversión en los Estados Unidos para, posteriormente, analizar la relación entre estos y la fuga de depósitos bancarios que actualmente está ocurriendo en ese país.

La mecánica monetaria de los MMFs

Veamos ahora cómo son los movimientos contables de un fondo monetario. En concreto, se tratan las operaciones más relevantes de los Government MMF, ya que son aquellos que más activos gestionan.

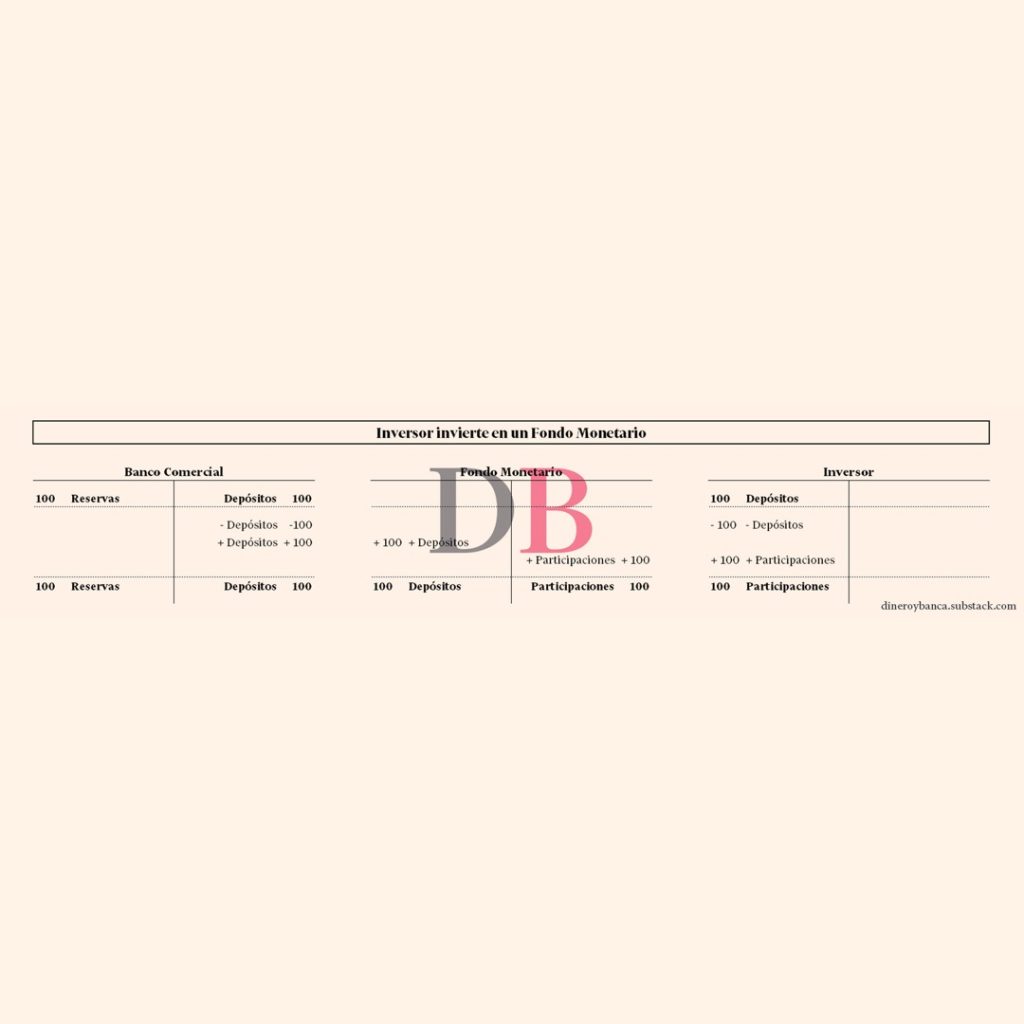

Inversor invierte en un fondo monetario

Cuando un inversor, ya sea particular o corporativo, invierte parte de su tesorería en un fondo monetario, este traspasa sus depósitos bancarios al fondo monetario. El fondo, a su vez, entregará participaciones al inversor que tendrán valor liquidativo estable o variable según el tipo de fondo monetario de que se trate.

En este caso, la cantidad de depósitos bancarios queda inalterada.

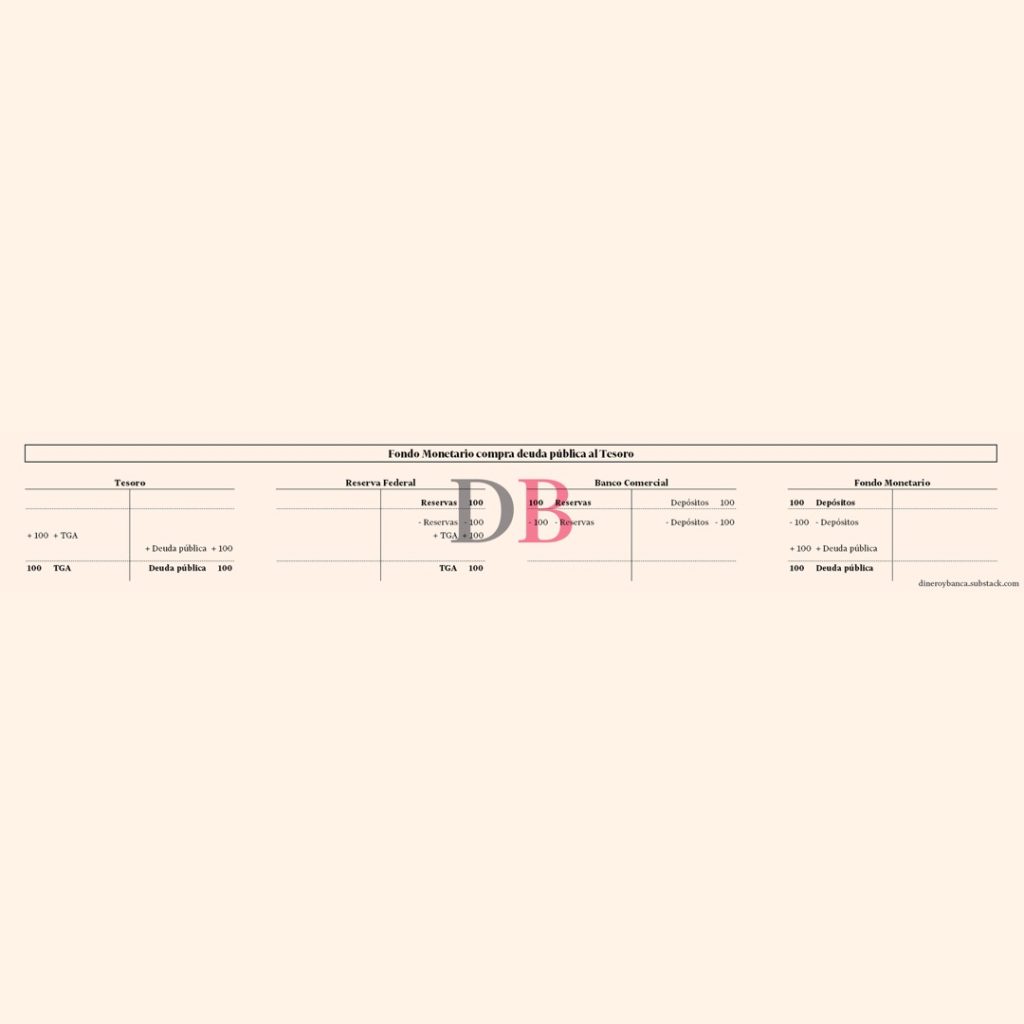

Fondo monetario compra deuda pública al Tesoro

Cuando un fondo monetario compra deuda pública al Tesoro, su banco comercial contrae su balance destruyendo depósitos y transfiriendo sus reservas, a través de la Reserva Federal, al Tesoro.

En este caso, no solo destruye depósitos, sino que reduce la cantidad de reservas en circulación. Este proceso se verá revertido cuando el Tesoro gaste sus reservas guardadas en la Treasury General Account (TGA).

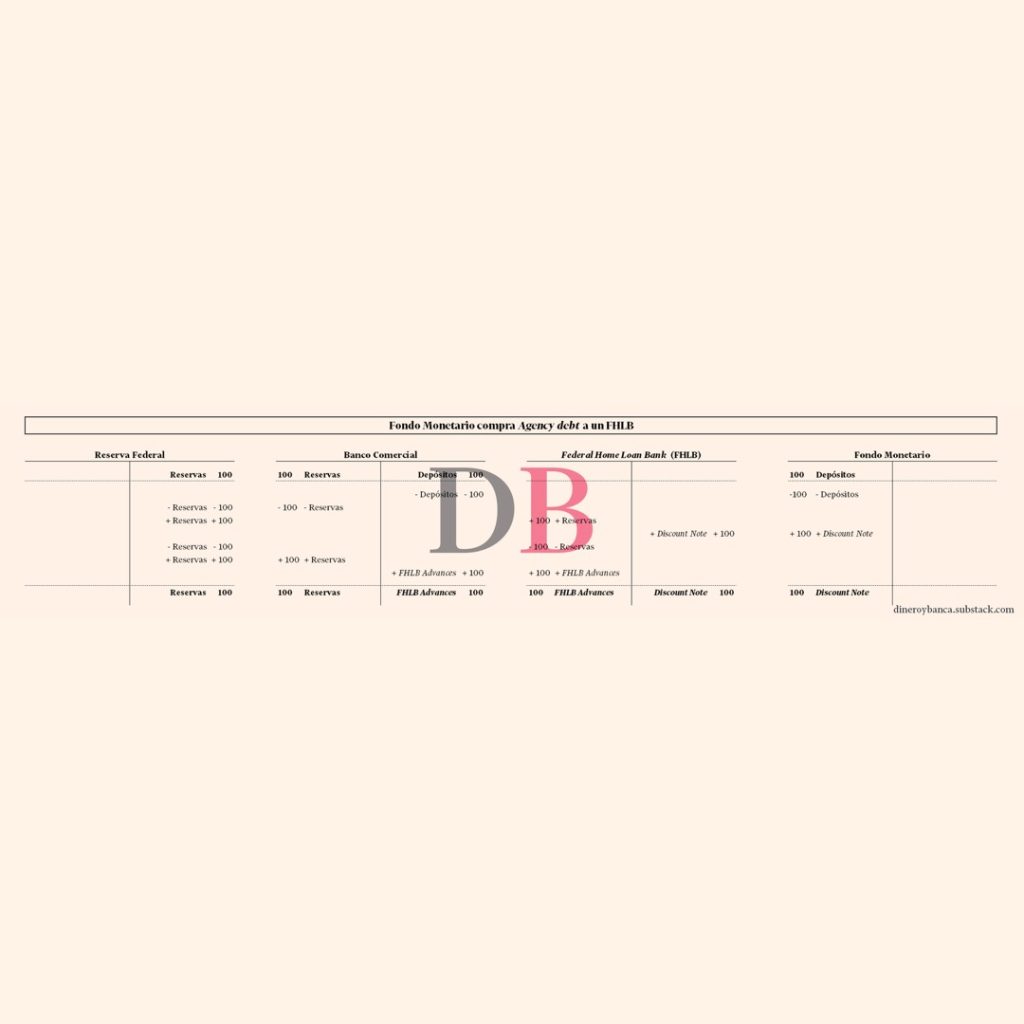

Fondo monetario compra Agency debt a un Federal Home Loan Bank

Este caso es especialmente importante, puesto que se muestra la intermediación financiera que realizan los Federal Home Loan Banks (FHLBs) obteniendo financiación de los fondos monetarios y proveyéndosela a los bancos comerciales. Los FHLBs forman parte de los Government-Sponsored Enterprises (GSEs), entidades creadas por el Congreso de los Estados Unidos para aumentar el crédito en ciertas áreas de la economía estadounidense como la inmobiliaria o la agricultura. Las obligaciones de deuda emitida por los GSEs forman parte de los activos conocidos como Agency debt y son parte de los activos que también compran los fondos monetarios.

Un fondo monetario quiere comprar Discount Notes de un FHLB, ya que esta deuda del FHLB es de corto plazo. Como los FHLB no son entidades depositarias (es decir, un ciudadano o una sociedad no tienen cuenta en este tipo de banco y, por tanto, tampoco depósitos de clientes), el fondo monetario se deshace de sus depósitos bancarios, pero, su banco comercial transfiere reservas bancarias al FHLB a través de la Reserva Federal.

Si posteriormente, el banco comercial necesitase las reservas para sus operativas habituales, puede pedirle un préstamo al FHLB. Este préstamo de reservas entre el banco comercial y el FHLB se denomina Advances. Así, el banco comercial ha incrementado sus tenencias de reservas, el fondo monetario ha invertido en Discount Notes y el FHLB ha actuado de intermediario entre ambos. Los depósitos bancarios iniciales se han drenado y solo ha expandido su balance el FHLB.

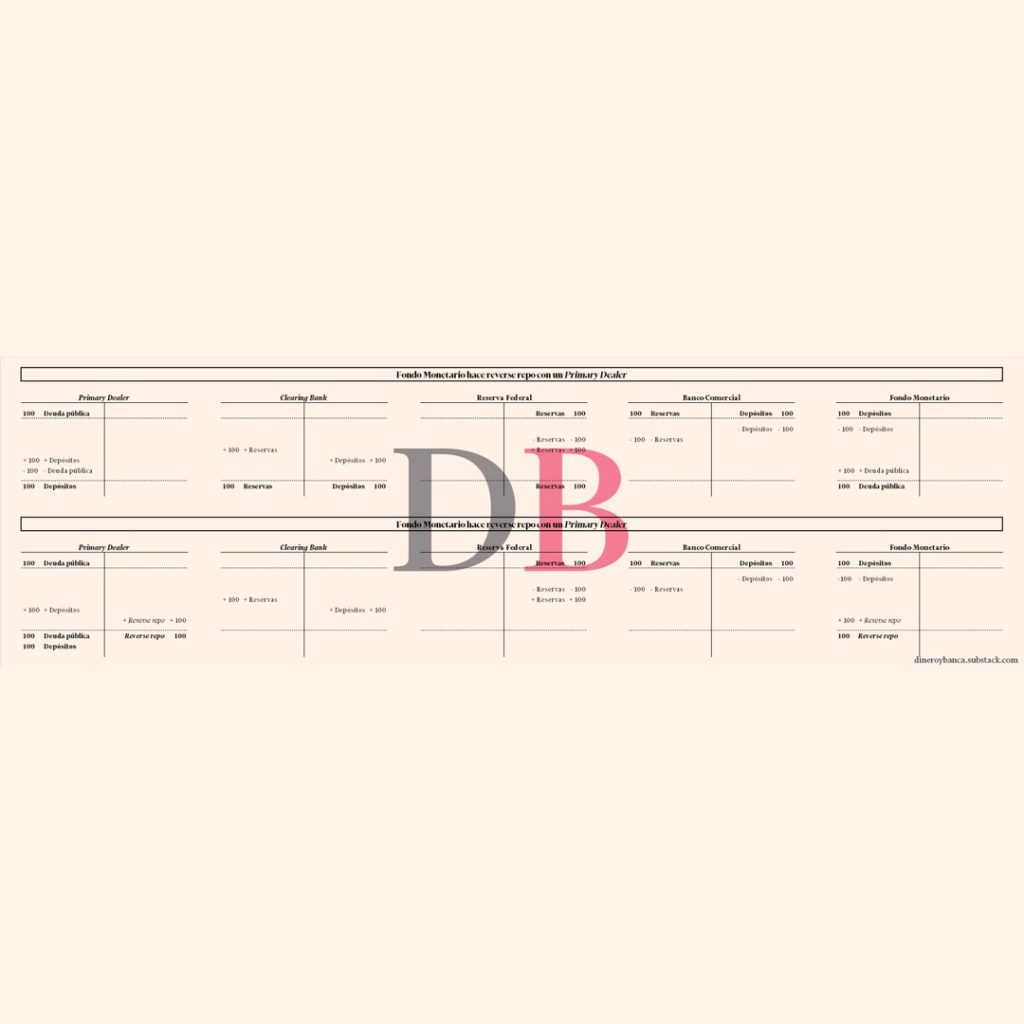

Fondo monetario hace Reverse Repo con un Primary Dealer

En este caso, el fondo monetario presta parte de sus tenencias de tesorería a un Primary Dealer a cambio de un activo financiero, por lo que, desde el punto de vista del fondo monetario, es un Reverse Repo, pues es él quién entrega liquidez.

Así, el fondo monetario se desprende de sus depósitos bancarios, su banco comercial destruye los depósitos y a cambio entrega reservas bancarias al banco del Primary Dealer (el Clearing Bank) a través de la Reserva Federal.

Cabe mencionar que, actualmente, y debido al aumento del requisito de capital que Basilea III impone a los Global Systemically Important Banks (GSIBs), el único banco que realiza la función de Clearing Bank para los Primary Dealers es el BNY Mellon (Bank of New York Mellon). El Primary Dealer entrega el activo financiero al fondo monetario y este lo deberá devolver al vencimiento del repo.

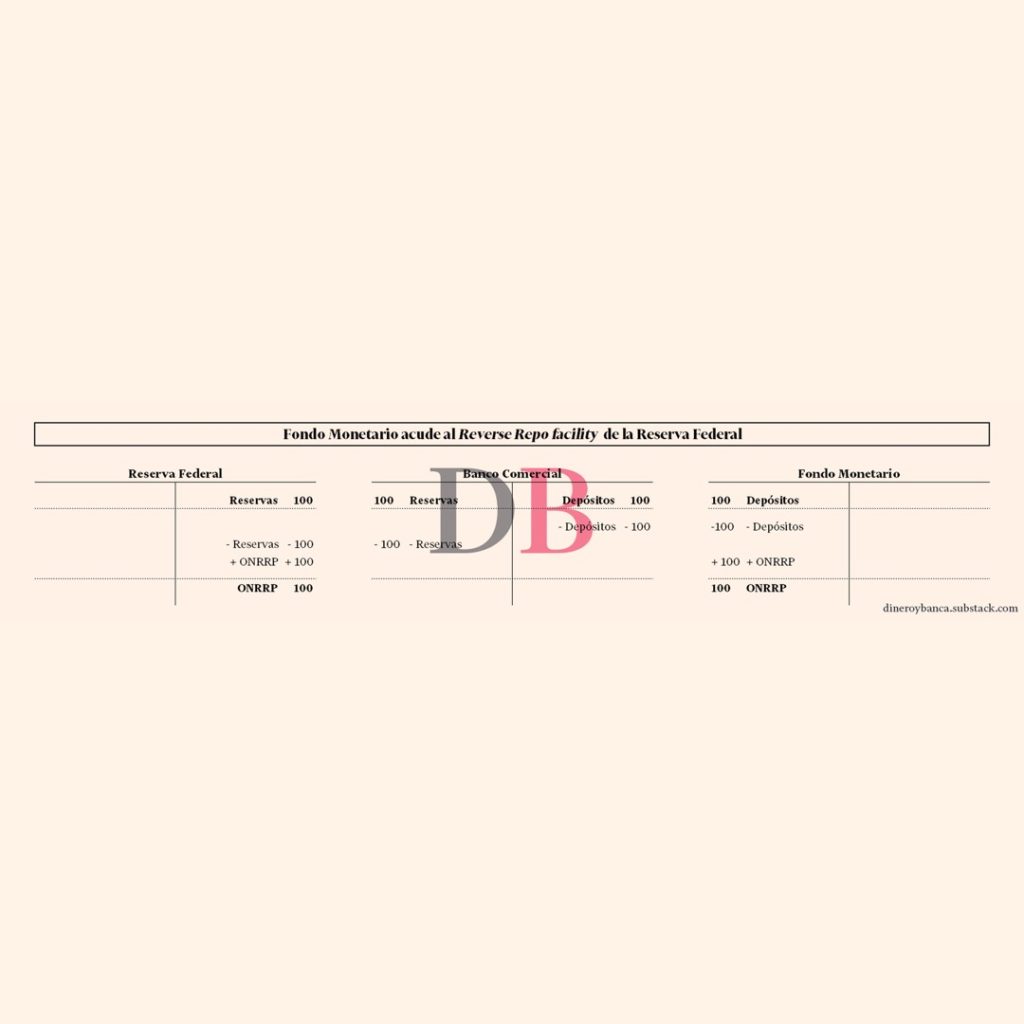

Fondo monetario acude al Reverse Repo Facility de la Reserva Federal

Este caso es probablemente el más importante de los mostrados, dado el nivel actual de uso de este mecanismo de la Reserva Federal por parte de los fondos monetarios: más de dos (2) billones de dólares.

Como se muestra, el fondo monetario se deshace de sus depósitos bancarios, su banco comercial a su vez se ve forzado a deshacerse de las reservas y es la Reserva Federal quien acredita en cuenta del fondo monetario las tenencias de Reverse Repo. Los activos financieros que se transfieren al fondo monetario por parte de la Reserva Federal son aquellos que tiene en el System Open Market Account (SOMA). Este Reverse Repo entra dentro de la categoría General Collateral (GC Repo), es decir, el fondo monetario no puede decidir qué activo va a recibir y recibirá uno centro de una cesta posible de activos que cumplan con esta categoría. Este repo no puede ser rehipotecado, es decir, que el fondo monetario no podrá hacer un repo con el activo que haya recibido para obtener de nuevo liquidez, sino que tendrá que esperar al vencimiento de Reverse Repo, que es de un día (overnight).

NOTA: Puede ser de su especial interés, consultar los resúmenes que hacemos Dani Fernández y yo de nuestras respectivas partes del informe en su canal de YouTube (Dani Fernández: canal economía, 2023a; Dani Fernández: canal economía, 2023b).

Referencias

Dani Fernández: canal economía. [@DaniFernandezcanaleconomia]. (2023, 9 de julio). Fondo monetario vs depósito bancario: lucha por la liquidez [Video]. YouTube. https://youtu.be/s2ag0x8WINA.

Dani Fernández: canal economía. [@DaniFernandezcanaleconomia]. (2023, 16 de julio). Fondos monetarios: todo lo que necesita saber [Video]. YouTube. https://www.youtube.com/live/wDOe9byVmIs?feature=share.

Fernández, D. & Aldekoa. J. (2023). Fondos del mercado monetario: La gran competencia del sector bancario en EEUU (Informe Especial julio 2023). UFM Market Trends. https://trends.ufm.edu/informe/fondos-mercado-monetario/.

La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca, y la que le siguió en nuestro medio aliado El Bastión.

Comentar